20代の中頃になってくると、仕事にも慣れ、改めて将来について考え始めますよね。そうするとやっぱり気になってくるのは貯金の話。学生の頃よりも多くの収入があるはずなのに、通帳を見てみると貯金がない。

しかし、これから結婚したり、子供ができたり、保険に入ったり、家を買ったりと考えると貯金をしておかないとまずい、、、と不安は積もるばかり。さらに、「今の若い世代は老後に年金がもらえない?」とか「消費税が上がる」とか、今の20代に降りかかってくるお金の問題は増えるばかりです。「でもどうしたらいいの?何から手をつけていいか分からない。」という状態の方が多いと思います。

安心してください。この記事では、しっかり将来に備えて貯金ができるように、20代のあなたが、まずやるべきことをまとめました。読んですぐアクションできるように具体的な内容を書いてありますので、まずこの通りやってみてください。

実際に私も、20代中頃に同じような心境に陥り、とても不安でしたが、少しずつお金に関する知識を身につけ、着実に貯金して、今ではお金の心配はせずに幸せに生きることができています。とにかく、まずできるところから着実に実行していきましょう。

目次

1.まず知ろう!20代の平均貯蓄額とこれから20代に降りかかるお金の問題

- 1−1.20代の平均貯金額は239万円

- 1−2.親と同じ生活を送ろうと思ったら今の20代は大変!

- 1−2−1.給料が下がり続け、お金が貯めにくい時代

- 1−2−2.超高齢化社会で、今の20代は将来年金をもらえない?

- 1−3.消費税率を上げたって、日本は借金まみれ!

- 1−3−1.日本は支出の約半分を借金によってまかなっている?

- 1−3−2.日本の借金は、1038兆円

- 1−3−3.消費税率10%になっても、まだまだ借金まみれ

- 1−3−4.借金問題の深刻化がハイパーインフレを引き起こす

- 1−4.何はともあれ、20代のうちに貯金できるようになろう

2.貯金をする前に、なぜ貯金をするのかを考え、プランを立てよう

- 2−1.収入が増えれば貯金ができるわけではない

- 2−2.貯金の目的を明確化して目標を決めよう

- 2−3.結婚や子育てなど各ライフステージでかかる費用感を把握しよう

- 2−4.20代ならまずは70万円を目標に貯金習慣を身に付けよう

- 2−4−1.ライフプランを立てる前に、貯金習慣を身に付けよう

- 2−4−2.まずは20代であれば70万円を目標に貯金してみよう

- 3−1.まずは何にどれだけお金を使っているかを把握しよう

- 3−1−1.貯金できない人は、お金を使うことに夢中で、何に使ったかは振り返らない

- 3−1−2.家計簿をつけよう。ただし家計簿をつけることが目的になってはダメ!

- 3−1−3.「レシートファイリング活用法」のすすめ

- 3−1−4.「レシートファイリング活用法」におすすめのファイル

- 3−2.20代の理想の家計プロポーションを知ろう

- 3−2−1.20代は「3:3:2:2」の家計プロポーションを目指そう

- 3−2−2.20代の固定費の理想的なプロポーション

- 3−2−3.20代の変動費の理想的なプロポーション

- 3−2−4.実家暮らしの場合は、ちゃんと家にお金を入れること

- 3−3.固定費から見直そう

- 3−3−1.固定費の3大コストを見直そう

- 3−3−2.携帯電話の料金プランを見直してみよう

- 3−3−3.必要のない月額サービスは解約しよう

- 3−4.変動費はリバウンドに気をつけながら徐々に節約しましょう

- 3−4−1.変動費の節約は、少しずつ着実にまずは前月90%を目指そう

- 3−4−2.変動費はシーズナリティを把握して、前年同月90%を目指そう

- 3−5.自己投資はケチらない!

- 3−5−1.20代は自分を磨くとき

- 3−5−2.20代に身につけるべき3大スキルとは?

- 3−6.貯金用の口座を用意しよう

- 3−7.毎月の貯金額をまず確保してからお金を使おう

- 3−7−1.銀行の自動積立を活用して、簡単に「先取り貯蓄」しよう

- 3−7−2.財形貯蓄を活用して、簡単に「先取り貯蓄」しよう

- 3−8.クレジットカードは絶対一括払い。賢く使おう

- 3−8−1.手数料が発生するような使い方は絶対ダメ!

- 3−8−2.クレジットカードは賢く使って、得しよう

- 3−9.これを機会にお金についての知識を少しずつ身につけていこう

1.まず知ろう!20代の平均貯金額とこれから20代に降りかかるお金の問題

まずは何事も現状を知ることが大事です。ここでは20代の貯金額とこれから20代に降りかかるであろう主なお金の問題をまとめています。現状を知り、これからに備えましょう。

1−1.20代の平均貯金額は239万円

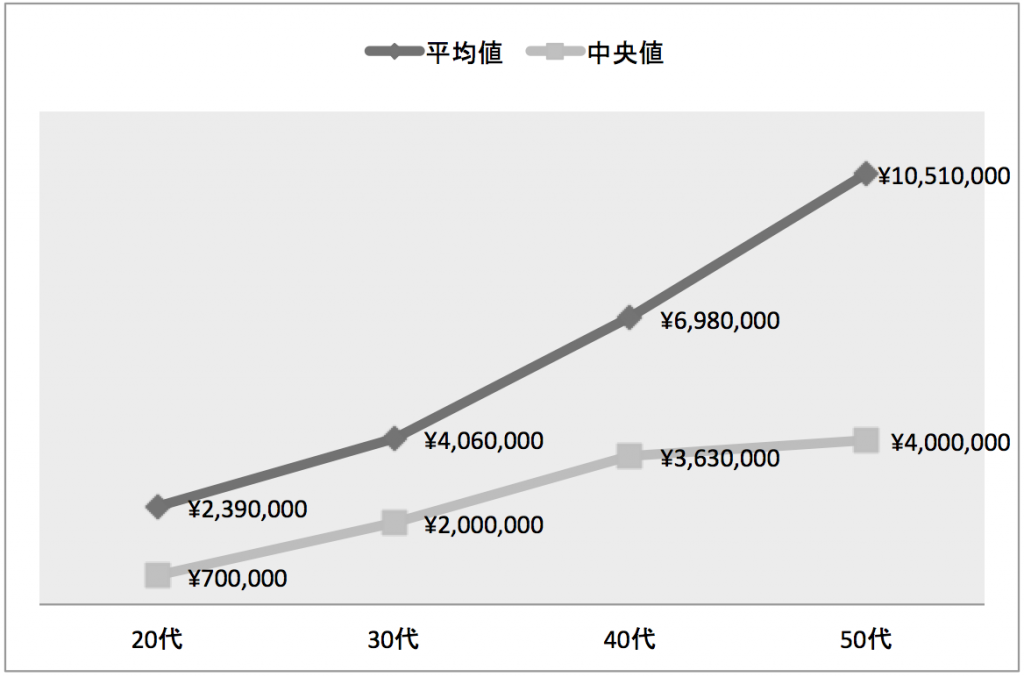

下の図は、年代別の金融資産保有額の平均値と中央値になります。20代の平均は239万円、中央値は70万円となっています。ここで「平均値と中央値って何が違うんだ?」と思われる方もいると思いますので、少し解説します。ある20代のA~Eさんの5人の各々の貯金額は次の通りとします。

- Aさん:0円

- Bさん:40万円

- Cさん:70万円

- Dさん:3,000万円

- Eさん:1億円

このときの平均値は2,622万円になります。そして、中央値は金額順に並べたときの真ん中の数値である70万円となります。この例えでお分かりの通り、お金に関する事柄を評価する際には、平均値ではなく、中央値を参考にしたほうがよいことが多いです。一部の大金持ちによって、平均値はいくらでも上がってしまうものなのです。

このデータから、今の20代はおおよそ70万円くらいの貯金があると思ったほうがよいということになります。あなたには70万円の貯金はありますか?「えっ、70万円!そんな貯金ないよ~」という方も多くいると思います。大丈夫です。今からでも遅くありません。後ほどご紹介する方法からコツコツ始めていけば、きっと着実に貯金ができるようになります。ただ、もう少しこれから20代に降りかかるお金の問題について、お話しさせてください。

図1:年代別の金融資産保有額

資料:「家計の金融資産に関する世論調査(2012年)」(金融広報中央委員会)

1−2.親と同じ生活を送ろうと思ったら今の20代は大変!

20代の人がお金について考えるときに、まず参考にするのは自分の両親でしょう。しかし、これからの時代、両親を参考にするのはやめたほうが良いでしょう。なぜなら、両親が生きてきた時代とこれからの時代はかなり違うからです。では、特にどんな部分が違うのか紹介していきましょう。

・1−2−1.給料が下がり続け、お金が貯めにくい時代

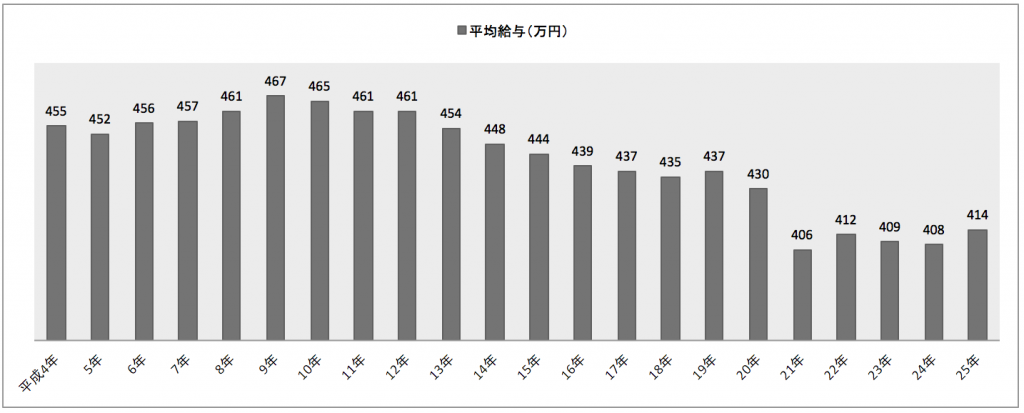

下の図は、平均給与の推移です。見てもらえば分かる通りここ十数年、平均給与は下が利続けています。その一方で、20代を取り巻く消費の誘惑はどんどん強力になっています。インターネットが発達し、お店にいかなくてもネットでなんでも買うことができ、うっかりすると一瞬で全財産も使い果たすことができてしまいます。20代にとっては、なかなかお金が貯めにくい時代になってきていると思います。

図2:平均給与の推移

資料:「民間給与実態統計調査」(国税庁)

1−2−2.超高齢化社会で、今の20代は将来年金をもらえない?

「高齢化社会、高齢化社会」と言いますが、現在高齢化社会は急速に進行しており、「超高齢化社会」という言葉も出てくるほど、日本の高齢化は今後も加速度的に進行していきます。2010年時点で、65歳以上の高齢者1人を2.84人の現役世代(15歳以上65歳未満の労働生産人口)で支えていたものが、2025年には高齢者1人を2.04人で支えるようになります。一人の高齢者を一人の現役世代が支える「肩車社会」に突入するのも時間の問題です。

このような影響はすでに、社会保険制度の給付と負担の世代間格差として歴然と現れはじめています。年金制度をみても平均寿命まで生きた場合、私たちの親世代(例:1945年生まれ)は保険料負担額の4倍以上の年金を受け取ることができるのに対して、20代の人は2倍程度といわれています。医療や介護の給付も含めれば、2010年生まれの人と私たちの親世代(例:1950年生まれ)では、4000万円以上の給付格差があるという試算もあります(鈴木亘 学習院大学教授の試算)。

20代にとってはお金が貯めにくい要素が多い厳しい時代です。この時代を乗り越えるためにも、お金の基本的な知識を身につけ、現状に立ち向かう必要があります。

1−3.消費税率を上げたって、日本は借金まみれ!

テレビでも話題になることがあるので、ご存知の方が多いと思いますが、日本は借金まみれの国です。どれだけ借金まみれなのかご紹介したいと思います。

1−3−1.日本は支出の約半分を借金によってまかなっている?

国も個人と同様に収入と支出があります。国の平成26年度の一般会計予算(支出予定額)は約96兆円なのに対して、収入予定額は約55兆円で、約41兆円が足りない状態です。では、この足りない分はどうするのでしょうか?そうです。借金をするのです。日本は毎年支出の約半分を借金をしてまかなっているのが現状です。

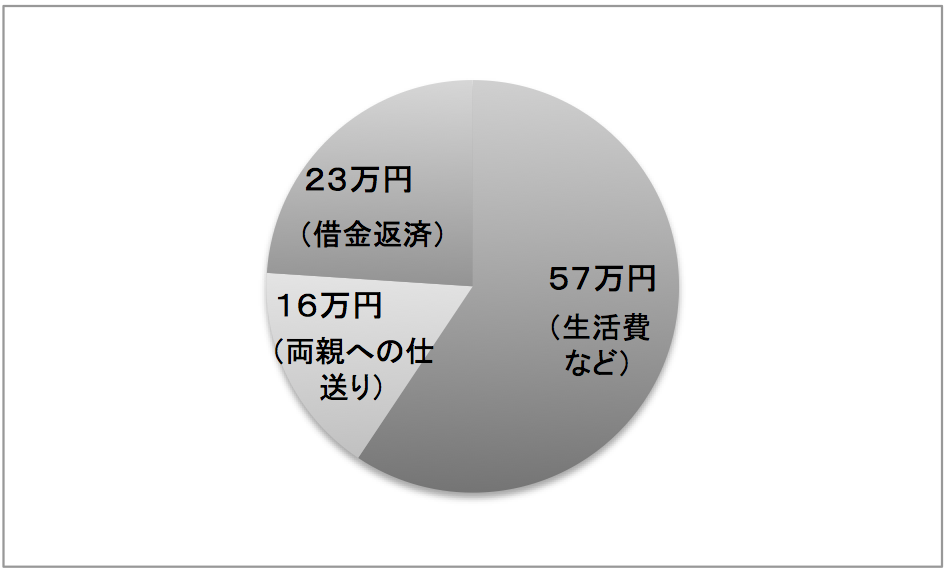

日本の財政を家計に置き換えてみると、下の図のようになります。Jさんは50万円の給料をもらっています。そして副業での収入も4.5万円あります。しかし、支出が毎月96万円あるので、足りない分の41.5万円を借金をしてまかなっています。支出の内訳は57万円を生活費などに使い、16万円は両親への仕送り、23万円を借金の返済にあてています。実は給料だけでは、生活費もまかなえていません。このように家計に例えると、日本財政の危うさがよくわかると思います。

IMF(国際通貨基金)という各国の中央銀行のまとめ役的な国際機関からも、日本の財政状態は不健全で、増税すべきという指導を受けています。また、2014年12月にアメリカの格付け会社ムーディーズ・インベスターズ・サービスは、日本国債の格付けを最上位から4番目の「Aa3」から「A1」に格下げし、日本の格付けは「Aa3」の中国や韓国よりも低くなりました。これを個人に例えると「借金が増えすぎて、クレジットカードの利用限度額が下げられてしまった」というようなことになります。

図3:日本の収入を家計に置き換えた際の割合

資料:「日本の財務会計資料(平成26年)」(財務省)

図4:日本の支出を家計に置き換えた際の割合

資料:「日本の財務会計資料(平成26年)」(財務省)

1−3−2.日本の借金は、1038兆円

それでは、日本の借金は、現在どのくらいあるのでしょうか?財務省が2014年12月に発表した内容によると、国債や借入金、政府短期証券を合わせた「国の借金」の残高が2014年9月末時点で1038兆9150億円になったようです。2014年の10月1日時点の人口推計をもとに単純計算をすると、国民1人当たり約817万円の借金を抱えていることになります。なんじゃそりゃ!という数字でしょう?1年前は1011兆1785億円でしたので、年々増加しているわけです。

1−3−3.消費税率10%になっても、まだまだ借金まみれ

この深刻になりつつある日本の借金問題を解決するための施策として、「消費税の増税」があります。2014年4月1日から消費税率は8%に上がりましたが、現在もう一段階アップの10%にするタイミングを政府が検討していて、2017年4月から10%になると言われています。ただし、5%から10%への消費税率アップで期待できる年間収入の増加は約10兆円です。毎年40兆円以上ある借金をなくすためには、約30兆円足りません。まだまだ道のりは長いのです。今後、消費税20%という時代も来るかもしれません。

1−3−4.借金問題の深刻化がハイパーインフレを引き起こす

日本の借金問題が深刻化する中で、心配されるのは過度なインフレの問題です。インフレ、デフレとい言葉は聞いたことがあると思いますが、念のため説明しましょう。

簡単に言いますと、インフレもデフレも世の中で売られているものの値段の変化を表しています。ものの値段がどんどん上がっていく(紙幣の価値が下がっていく)のがインフレで、ものの値段がどんどん下がっていく(紙幣の価値が上がっていく)のがデフレです。ものの値段が下がっていくなら、デフレの方が良いと思う人がもしかしたらいるかもしれませんが、実はデフレというのは良いものではありません。まず、デフレになると給料が上がりません。物価が安いので、大丈夫と思う人がいるかもしれませんが、人間は給料が上がらないと不満を持ちます。それにどんどん物価が下がっていくとなると、もっと安くなってから買おうと、ものを買うのを控えますよね。そのような買い控えが起こるとものが売れないため、企業の業績が下がり、賃金は下がっていきます。そしてさらに買い控えます。いわゆる魔のデフレスパイラルです。逆に、インフレとは物価が上昇する見込みから、消費者は早くものを買おうとします。すると、企業の業績も上向いて、賃金が上がります。そして消費が促進される好循環が生まれるのです。今、日本は「2%の持続的な物価上昇」を目標に掲げています(2015年2月時点)。つまり緩やかなインフレを起こして、インフレによる好循環を生み出そうとしているのです。まぁ、もう一つの目的としては、緩やかなインフレにより国の実質借金を減らしていこうという目論見もあるのですが、この話は長くなるので、また別の記事でまとめます。

ただし、インフレが良いと言っても過度なインフレには要注意です!日本の借金問題がより深刻化し、日本円の信用が落ちていけば、今後円の価値は落ちていきます。日本は、食べ物や資源・エネルギーといった生活に不可欠なものを海外から輸入しています。円の価値が下がれば、海外から輸入しているものの値段は高くなり、物価が上昇します。この物価上昇が急激に進むと、政府や金融機関はこの物価上昇に対処するために金利を上げます。金利が上がると日本政府の借金返済額が増加します。この負のサイクルを繰り返すことになれば、どこかで制御できなくなり、物価が急激に上がり続けるハイパーインフレにもなりかねません。

このリスクヘッジ策としては、円資産を外貨建て資産にする海外投資が有効な施策になります。これからの20代はこのような投資に関するリテラシーも高めておかないといけないと思います。

1−4.何はともあれ、20代のうちに貯金できるようになろう

ここまで、今後20代に降りかかってくるであろう主要なお金の問題をまとめましたが、「もうお金のことは分からない。貯金できない」などと言っている場合ではないことがお分かりいただけたでしょう。しかし、何度も言いますが大丈夫です。まず次の章から説明することから着実に始めましょう。お金を使いこなす上で、まずやらなくてはいけないことは、お金をきっちりと管理して貯金できるようになることです。そして、少しずつでもお金の知識を身につけ、今後降りかかるお金の問題に対処できる人になっていきましょう。

2.貯金をする前に、なぜ貯金をするのかを考え、プランを立てよう

貯金をしようと思っても、目標とプランがないと効果的にお金を貯めることはできません。ここではお金を貯める意味をもう一度再確認した上で、今後のライフステージでかかるお金の全体像を把握し、しっかり目標とプランを持ってお金を貯めるための情報を整理しています。

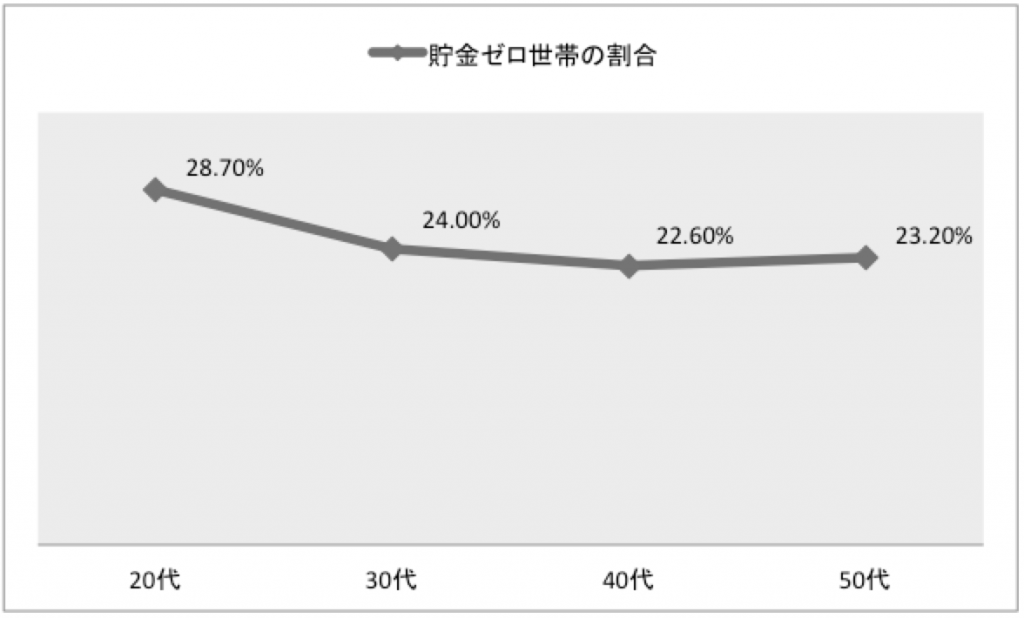

2−1.収入が増えれば貯金ができるわけではない

貯金について、20代の人が漠然に思っていることの代表格として、「今は貯金できていないけど、将来は給料も増えて、自然と貯金できるようになるだろう」ということが挙げられます。しかし、これは幻想にしかすぎません。下の図に世代別の貯金ゼロ世帯(2人以上)の割合を示します。20代の時に約30%近くの世帯が貯金ゼロだったのが、30代になって約25%程度に下がってから、40代、50代はほぼ変わらない割合の人が貯金ゼロというのが現実です。これは、30代までに貯金習慣ができなければ、ほとんどの人が一生貯金できないということを表しています。実際に私も以前はこのような考え方の持ち主で、何かことあるごとに自分のご褒美として、旅行や買い物をしていましたが、収入は増えても全然お金が貯まらないという状況が続いていました。収入が増えても、貯金習慣が身についていなければ、一生貯金はできないのです。

図5:世代別の貯金ゼロ世帯(2人以上)の割合

資料:「家計の金融資産に関する世論調査(2010年)」(金融広報中央委員会)

2−2.貯金の目的を明確化して目標を決めよう

貯金習慣を身につけるためには、まずどうすれば良いのでしょうか?それには、まず貯金の目的を明確化して、目標を決めることが大事になります。それでは、貯金とはそもそも何なのでしょう?なぜ、お金を貯める必要があるのでしょうか?今の収入で十分に満足な生活を送れていて、職を失うことがなく、家族も健康で病気などにかからないのであれば、貯金なんて必要ないですよね。貯金は、「お金が普段より必要になったり、不測の事態に備えるためのもの」です。つまり貯金は、今後自分が生きていく中で、普段よりお金が必要になる場面がどれだけあって、それぞれどのくらいの金額が必要になるのか、またはどのような不測の事態が起きる可能性があり、どのくらいのお金があればその不測の事態を乗り切れるのかを想定した上で、貯金しなくてはいけないということです。お金を貯めていても、その想定を下回るお金しか貯まっていなければ意味がありませんし、頑張って苦しみながら貯金をしても、そんなに貯金する必要なかったとなれば、人生を無駄にしてしまいます。

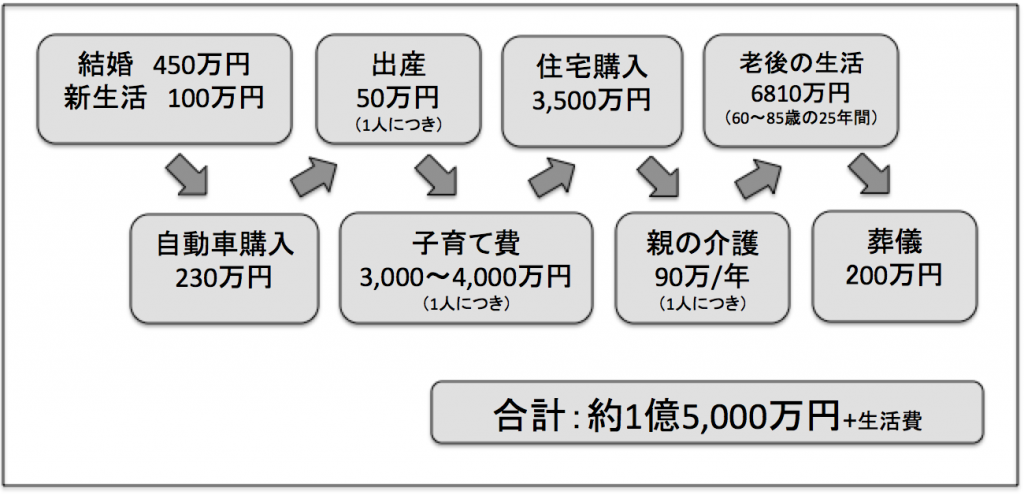

2−3.結婚や子育てなど各ライフステージでかかる費用感を把握しよう

下の図に一般的な各ライフステージでかかる費用感をまとめています。結婚式や新婚旅行に約450万円、新生活に約100万円、自動車購入に約230万円、出産に約50万円、子育て費に1人あたり約3,000万~4,000万円、住宅購入に約3,500万円、親の介護に1人あたり約90万円/年、老後の生活に60歳~85歳で約6,810万円、葬儀に約200万円、ざっくりこれらを合計すると約1億5,000万円+生活費が人生に必要なお金と言われています。こんなにかかるの!と思われる方も多いと思いますが、けして準備できない金額ではありません。このように各ライフステージでかかるお金の金額を想定し、目標を決めた上で貯蓄をしていけば、とにかく貯めようとして無理な節約でストレスが溜まったり、いつまでにどれだけのお金が必要か分かっていれば、欲望のままにお金を使ってしまうこともなくなるでしょう。

図6:各ライフステージでかかる費用感

資料:森朱美「今さら聞けないお金のギモンをスッキリ!なくす本」(リベラル社)

2−4.20代ならまずは70万円を目標に貯金習慣を身に付けよう

各ライフステージでかかる費用感を把握できたら、目標とプランを立ててあとは貯金を開始するのみです。

2−4−1.ライフプランを立てる前に、貯金習慣を身に付けよう

各ライフステージの費用感を把握したら車は必要ないとか、子供は3人欲しいとか、自分がこれからどう生きていたいかを思い描いた上でライフプランを設計しましょう。そして、そのライフプランに沿って貯金プランを立てていくのです。ただし、貯金習慣が身についていない人にとって、いきなりライフプランや貯金プランを立てるよりも、貯金習慣を身につけることが最優先事項になります。お金を貯める習慣が身についていなければ、いくらライフプランや貯金プランがしっかり設計されていても、そのプラン通りいかず無駄になってしまいます。貯金の第一歩はとにかく、まず金額などあれこれ考えずに貯める習慣を身につけることです。

2−4−2.まずは20代であれば70万円を目標に貯金してみよう

まず、貯金習慣を身につけるための目標として、同年代がどのくらい貯金しているかを基準にしてみるのが良いでしょう。20代であれば、前述の通り貯金額の中央値は70万円ですので、この金額をまず目標として貯金を始めてみると良いでしょう。とりあえず、この程度の金額を貯蓄しておけば、突然仕事を失った場合でも、失業給付が出るまで生活に困ることもなく、次の仕事を探すことができると思います。

3.20代の貯金を成功に導く9つの手順

目標が決まれば、貯金するのみです。ここでは、これから本気で貯金に取り組む20代が、まず手をつけるべき下の9つのポイントについて説明していきます。とにかくこの記事を読んだらすぐにアクションできるよう、できる限り具体的に書きましたので、是非今日から取り組んでみてください。

<20代の貯金を成功に導く9つの手順>

- まずは何にどれだけのお金を使っているかを把握しよう

- 20代の理想の家計プロポーションを知ろう

- 固定費から見直そう

- 変動費はリバウンドに気をつけながら徐々に節約しましょう

- 自己投資はケチらない!

- 貯金用の口座を用意しよう

- 毎月の貯金額をまず確保してからお金を使おう

- クレジットカードは絶対一括払い。賢く使おう

- これを機会にお金についての知識を少しずつ身につけていこう

3−1.まずは何にどれだけお金を使っているかを把握しよう

お金を貯めるには、「自分が何にどれだけのお金を使っているか」、「使いすぎている部分はないか」をちゃんと把握しなくてはなりません。ここでは、現状を把握するのに有効な方法について紹介したいと思います。

3−1−1.貯金できない人は、お金を使うことに夢中で、何に使ったかは振り返らない

貯金習慣が身についていない人の一番の問題は「自分が毎月何にどれだけのお金を使っているか把握できていない」ということが挙げられます。貯金習慣が身についていない人の1ヶ月のお金の流れは、大体次のような感じだと思います。給料が振り込まれ、最初の一週間は気持ちも大きくなり、自分が一ヶ月頑張ったご褒美だ~!という感じで買い物や外食をしたりします。しかし、月の途中でクレジットカードの支払いや家賃が引き落とされて、残高が減ってくるといきなり焦り始めます。そして次の給料日の一週間前にはお金がほとんどなくなり、節約したり、クレジットカードに頼るなどして何とか乗り切ります。そして、自分が何にお金を使ったかを振り返る間もなく、次の給料日になればお金を使い始めてしまうのです。

3−1−2.家計簿をつけよう。ただし家計簿をつけることが目的になってはダメ!

何にどれだけのお金を使っているかを把握するのに有効な手段は、家計簿をつけることです。ただし、家計簿をつけることに挫折した人は多く「家計簿をつけるのめんどうくさいな」と思う方は多いと思います。でも実は、そういう方の大半は、家計簿をつけることが目的になってしまっているケースが大半です。項目もかなり細かく分け、毎日使った金額や品目を数字も1円単位まで記録し、月が締まっていざ集計しようとすると項目が細分化され過ぎていて、集計にもかなり時間がかかるという状態です。「細かい家計簿をつける」ということが目的であればそれで良いのですが、家計簿をつける目的は、「毎月、自分が何にどのくらいのお金を使っているのかを把握することです」。おおよその金額が分かれば問題ないので、金額も100円単位のおおよその金額でよいですし、項目も収支を把握するために必要な最低限の項目でよいのです。さらに毎日つける必要もなく月に1回つければよいのです。家計簿をつける際には、なるべく時間をかけずに続けられるよう工夫が必要になります。

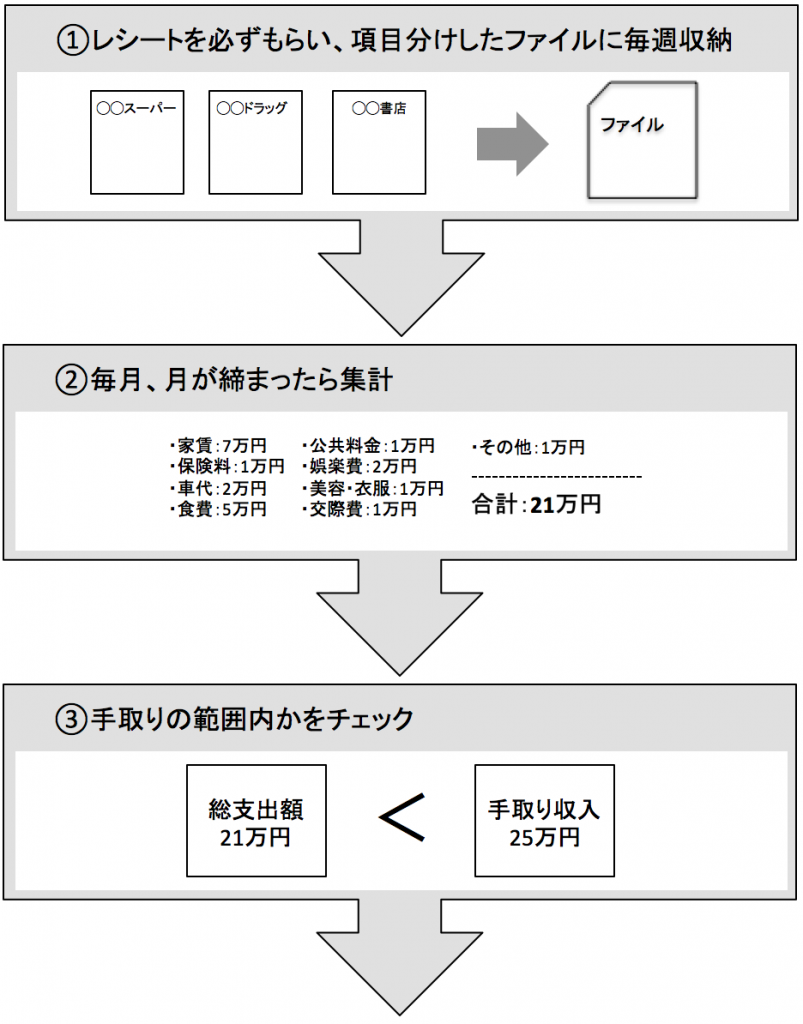

3−1−3.「レシートファイリング活用法」のすすめ

私も実は何回か家計簿をつけるのに挫折したことがあります。その挫折を乗り越えて行き着いた簡単な家計簿のつけ方をご紹介しましょう。その名も「レシートファイリング活用法」です。岡村聡さんの「20代で知っておきたいお金のこと」(中経出版)で紹介されていたやり方で、とても簡単に収支を把握することができるのでおすすめです。下の図に、この「レシートファイリング活用方法」の流れをまとめます。まず何か買い物をしたら必ずレシートをもらうようにして、一週間に一回それらのレシートを項目分けしたファイルに入れていきます。レシートがもらえなかったものはメモ用紙などにメモしたり、スマホにメモしたりしておきます。そして、月が締まった時点で、そのファイルのレシートやメモを集計します。計算はアバウトで良いです。768円なら800円、1,398円なら1,400円という形で十分です。月締めのタイミングは人それぞれやりやすいタイミングで良いと思いますが、サラリーマンの方であれば給料日を境にすると分かりやすいと思います。この金額にレシートが出ない家賃や保険料等を足し合わせて、手取りの給料を超えていないかをチェックします。支出の方が多い人は、徐々にカードの利用金額や借金が積み重なっているということになりますので、まず支出を手取りの範囲に収めることから手をつける必要があります。

図7:レシートファイリング活用法の流れ

資料:岡村 聡「20代で知っておきたいお金のこと」(中経出版)

3−1−4.「レシートファイリング活用法」におすすめのファイル

まずは、全てのレシートを一つのファイルに入れて、月が締まった段階でレシートをみながら集計する方法でも良いと思います。ただし、項目ごとにファイルを用意してファイリングしていくと「今月は食費のファイルによくレシートを入れるなぁ。ちょっと使いすぎには注意しよう」というようなことに気付くことができたり、集計の際に時間短縮になるので、項目ごとにファイルを用意することをおすすめします。ちなみに私がおすすめするファイルは、下の写真のようなファイルです。一つのファイルで5つのインデックスがついているタイプで、下の5つの項目に分けてレシートをファイリングするとよいと思います。前述の通り、項目数は分けすぎると煩雑になるので、このくらいの分け方がちょうど良いと思います。

写真1:おすすめのファイル

<おすすめする5つの項目の分け方>

- 住居費、通信費、水道・光熱費などの固定費

- 食費

- 日用品、美容費、健康・衛生・医療費、被服費

- 交際費、レジャー費、旅行関連費、冠婚葬祭費

- 自己投資費

3−2.20代の理想の家計プロポーションを知ろう

自分が何にどれだけのお金を使っているか把握をしたら、使いすぎている部分を抑えたり、お金をかけるべきなのに、お金が回せていない部分へお金を回るよう調整していく必要があります。ただし、それをするには理想的な家計プロモーションを知る必要があります。

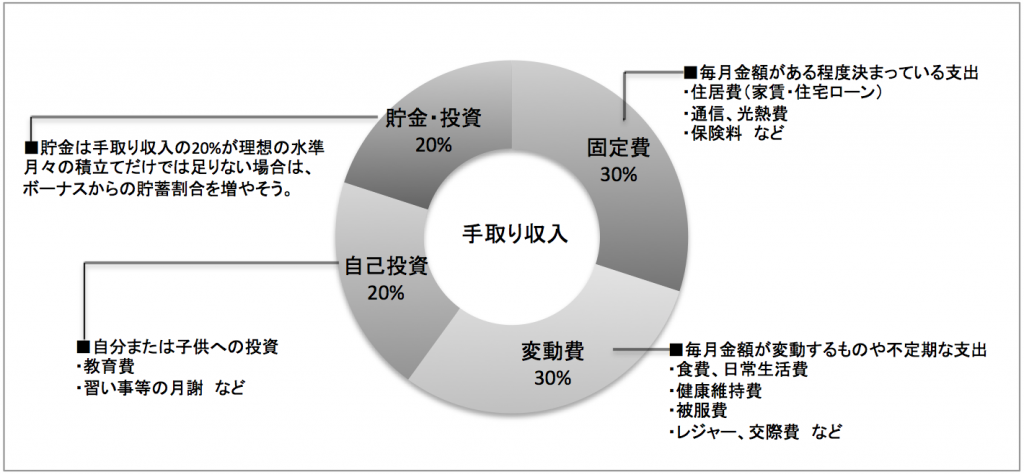

3−2−1.20代は「3:3:2:2」の家計プロポーションを目指そう

20代の理想の家計プロポーションは下の図に示す通り、固定費3割、変動費3割、自己投資2割、貯金・投資2割の「3:3:2:2」のプロポーションが理想になります。このプロポーションは、日本最大級のお金の教育機関「ファイナンシャルアカデミー」も推奨しているプロポーションです。

固定費とは家賃や住宅ローンなどの住居費や通信・光熱費、保険料など、毎月金額がある程度決まっている支出を指します。固定費が手取り収入の3割を超えている場合は要注意です。高すぎる家賃の家に住んでいないか?無駄な生命保険に入っていないか?車は本当に必要か?など固定費の抜本的な見直しが必要になります。また、変動費とは食費や日常生活費、健康維持費、被服費、レジャー・交際費などの毎月金額が変動するものや冠婚葬祭などの不定期な支出を指します。変動費についても手取りの3割を超えている場合は要注意です。ただし変動費の節約はけっこう難しいです。1ヶ月間でものすごく節約できたとしても、ダイエットのようにすぐリバウンドしてしまうことが多いからです。変動費についは、少しずつ着実に節約していくことが大切です。そして、20代では特に大事な項目の一つとして自己投資があります。20代ではこれからの収入アップのためにも様々なスキルを身につけて、自分を磨いていかなくてはなりません。この部分にお金が回っていなかったり、そもそも意識が低いとこれからのグローバル社会で生き残れないかもしれません。自己投資については、手取りの2割程度のお金お用意できていると理想だと思います。そして最後は貯金・投資ですが、貯金は手取りの2割が理想の水準です。月々の積立てだけでは足りない場合はボーナスからの貯金割合を増やしましょう。そして、貯金がある程度貯まってきたら、余裕資金を活用して投資を行い貯蓄を増やしていきましょう。

図8:20代の理想的な家計プロポーション

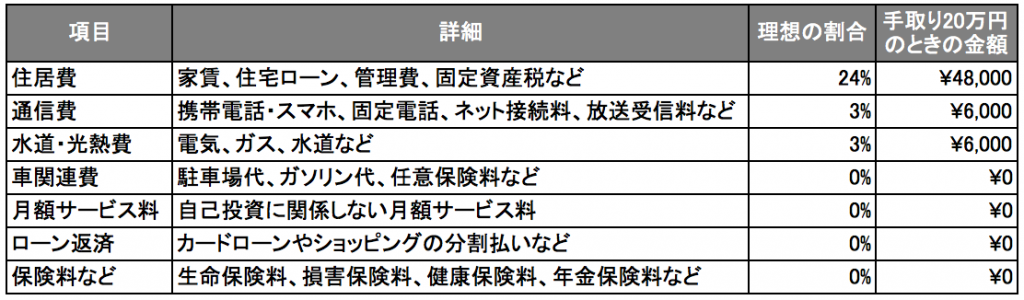

3−2−2.20代の固定費の理想的なプロポーション

固定費については全体で手取りの3割に収まっていれば、ある程度の個人差はあっていいと思います。自分の状況に合わせて調整してほしいと思いますが、参考までに20代における固定費の詳細項目についても理想のプロポーションを下図にまとめておきましょう。

固定費の中で最も大事になるのは、固定費の大半を占める住居費です。住居費の理想の割合は手取りの24%程度です。手取り20万円で計算すると48,000円になります。都内は家賃が高いので、この部分がすでにオーバーしている方は多いと思いますが、この部分を理想金額にもっていくだけでも貯金できる体制が整ってくると思います。続いて通信費、水道・光熱費ですが、これらについては手取りの3%程度が理想です。手取り20万円で計算すると6,000円になります。通信費については携帯電話の利用料などがオーバーしがちなので、この機会に料金プランを見直してみるといいでしょう。そして、その他の項目ですが、車関連費や月額サービス料、ローン返済、保険料などについては20代において、本当に必要な人以外はこれらの支出は極力なくすことをおすすめします。特にクレジットカードでの分割払い、リボ払いをしている人はすぐにでもその習慣はなくしたほうが良いと思います。分割払いやリボ払いを選択してしまうのは、自分の収入を超える支出をしてしまっているからです。当たり前のことですが、自分の収入以上にお金を使っていたらお金は貯まりません。また保険については別の記事でもまとめますが、日本人は無駄な保険に入りすぎている気がします。保険は不測の事態に備える一つの手段にすぎません。貯金も不測の事態に備える一つの手段ですが、保険は契約対象のことが起きない限り保証金は受け取れませんが、貯金であればどんなことにも使うことができます。必要以上の保険に入って貯金できないのは本末転倒です。20代は保険に入るより、貯金をしたほうが良いと思います。本当に必要な人だけ、保険に入りましょう。

図9:20代の固定費の理想的なプロポーション例(一人暮らしを想定)

3−2−3.20代の変動費の理想的なプロポーション

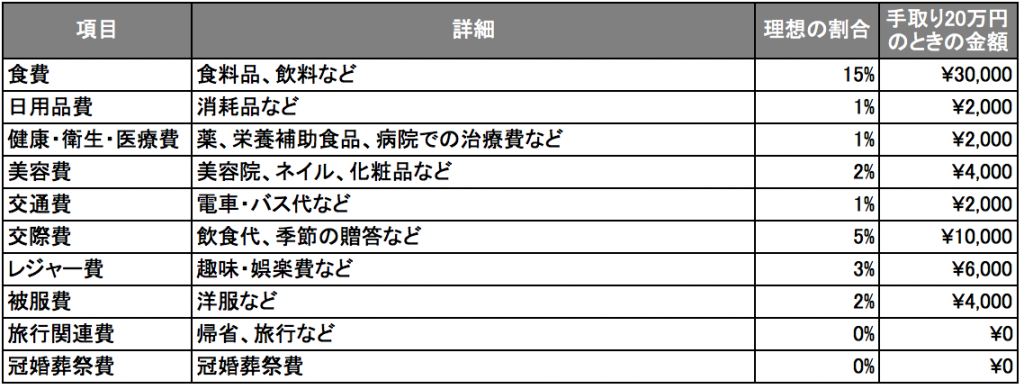

変動費についても全体で手取りの3割に収まっていれば、ある程度の個人差はあっていいと思います。こちらも自分の状況に合わせて調整してほしいと思いますが、参考までに20代における変動費の詳細項目についても理想のプロポーションを下図にまとめておきす。

変動費の大半を占めることになるのは食費でしょう。食費の理想の割合は手取りの15%程度です。手取り20万円で計算すると30,000円程度です。また日用品は1%、健康・衛生・医療費も1%、美容費は2%、交通費は1%、交際費は5%、レジャー費は3%、被服費は2%で、このくらいの割合が20代にとって理想だと思います。旅行関連費や冠婚葬祭費については不定期なものだと思いますので、お金を貯めて準備をしたり、急に発生したときに備えておきましょう。

図10:20代の変動費の理想的なプロポーション例(一人暮らしを想定)

3−2−4.実家暮らしの場合は、ちゃんと家にお金を入れること

20代では、まだ実家暮らしの人も多いと思います。実家暮らしの場合、一人暮らしとは異なり、住居費や水道・光熱費、車関連費、食費などがかからないため、一人暮らしに比べて約7~8万円程度お金が余るはずです。ただし、お金余ったからといって好きなことに使っていては将来困ることになります。誰しもいずれ家賃や食費を自分で負担するときが来ます。そのときに家計をコントロールするスキルが身についていないと、今まで余った分好き勝手使っていた習慣から抜けられず、いきなり借金まみれの生活になってしまうということも十分有り得ます。そうならないためにも、毎月住居費や水道・光熱費を払っているという意識で、家にちゃんとお金を入れたほうが良いと思います。または、その分貯金に回していくことをおすすめします。これからの20代には様々なお金の問題が降りかかってきます。実家暮らしであっても将来のために家計をしっかりコントロールするスキルを磨いていきましょう。

3−3.固定費から見直そう

自分の収支状況と理想の家計プロポーションについて理解したら、それらを見比べてみましょう。どうでしょうか?様々なギャップが見つかると思います。そのギャップをこれからなくしていくことになるのですが、まず取り組むべきは固定費の見直しです。固定費は毎月確実に決まったお金がかかるもの。この部分での無駄をなくすだけで、年間で大きな積み上げになります。

3−3−1.固定費の3大コストを見直そう

固定費の見直しはまず、固定費3大コストを見直すことから始めましょう。3大コストとは住居費、車関連費、保険料になります。その中でも大きな割合を占める住居費をまず見直しましょう。住居費は20代であれば24%程度に抑えたいところです。実はこの部分、オーバーしている人がとても多いのが現状だと思います。都内は特に家賃が高く、20代に人気なエリアは特に家賃も高いと思います。でも、この機会によく考えてみましょう。人気エリアに住むことでどんな良いことがあったでしょうか?少しエリアを変えたら同じような物件があるのではないでしょうか?重要視していた様々なオプションは絶対に必要なものでしょうか?都内でないとだめでしょうか?住居費が月3万円下がるだけで年間で36万円貯金することができます。なんとなくではなく、この部分はしっかり考えましょう。そして、もっと安い家賃の家で問題ないのであれば、できるだけ早いうちに引っ越しましょう。一時的に引っ越し費用などはかかりますが、その後の固定費削減で取り戻すことができます。

住居費に続いて、固定費で気をつけるべきは生命保険です。日本における一世帯あたりの生命保険の平均支払い額は年間約45万円となっており、平均的な加入期間を30~60歳として試算すると、なんと人生で1,350万円も支払っていることになります。日本人は保険の営業マンに勧められるがままに、不必要な保険に加入しているケースが多いと思います。保険の詳細については、また別記事でまとめたいと思いますが、この部分を見直すだけでも、大きな固定費削減に繋がる人も多いと思います。特に20代の中では未婚で扶養家族もいない人が多いと思うので、生命保険は不要の人が多いと思います。下記に20代で生命保険や医療保険が必要か等について詳しく書いたので、こちらも参考にしてみてください。

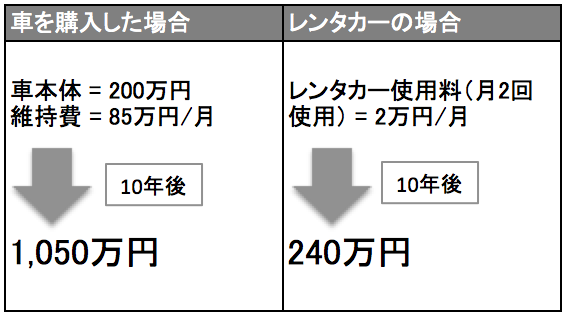

そして最後は車関連費についてです。地方に住んでいて車がないと移動ができない人などを除いては、20代で車が必要かについてはもう一度考え直すことをおすすめします。花輪陽子さんの「夫婦で年収600万円をめざす!二人で時代を生き抜くお金管理術」(ディスカヴァー・トゥエンティワン)によると、200万円の車を購入した場合、ガソリン代・駐車場代・保険・税金・車検などを合わせて、下図の通り一年あたりで平均約85万円もコストがかかるようです。10年間所有すると、車両購入費と合わせて1,000万円以上かかってしまいます。今はレンタカーやカーシェアリングなどのサービスが整備されてきているので、車を所有する必要があるのかについて、改めて考え直してみましょう。

図11:車購入とレンタカーの10年間にかかる費用の比較

資料:花輪 陽子「夫婦で年収600万円をめざす!二人で時代を生き抜くお金管理術」(ディスカヴァー・トゥエンティワン)

車の維持費について軽自動車や普通車を保有するのかレンタカーにするのかで徹底比較してみた下記記事も参考にしてみてください。

3−3−2.携帯電話の料金プランを見直してみよう

携帯電話の料金システムは改訂が多く、以前加入したプランのままでは損することも多いです。また契約時に意識しないで付けられている不要なオプションがあったりもします。この機会に見直して、自分の今のライフスタイルにあったプランに設定し直しましょう。

3−3−3.必要のない月額サービスは解約しよう

固定費を見直す際に、大切な考え方は「必要なものだけを残す」という考え方です。例えば、昔興味があって定期購読し始めた雑誌や登録した有料メールマガジン、月額サービスなどがあると思います。これらについて、なんとなく辞めてしまうと今までのお金がもったいないとか、解約するのは面倒だし、そんなに大したお金かかっていないからという理由で続けているのであれば、今すぐにでも解約手続きをしましょう。無駄なお金を使っている余裕はありません。貯金をしたいのであれば、必要のない固定費はできる限り抑えて、貯金しやすい環境を作っていきましょう。

3−4.変動費はリバウンドに気をつけながら徐々に節約しましょう

固定費の見直しの次は、変動費の見直しですが、変動費の節約は注意が必要です。ダイエットにチャレンジしたことがある人はお分かりだと思いますが、変動費の節約もリバウンドに気をつけなくてはなりません。1ヶ月で変動費を急激に落とせたとしても、食費を急激に抑えた場合は、その反動で、給料が入った途端に「一ヶ月頑張った自分へのご褒美」などと言って豪華なレストランでディナーをしてしまったり、趣味・レジャー費を急激に抑えた場合には、その反動で、給料が入った途端に温泉旅行に行ってしまったりします。それで結局1ヶ月我慢した以上の出費をしてしまい、月の変動費予算を大幅にオーバーするということになりかねません。変動費の節約は、いきなり無理せず、着実に進めていくことが重要になります。

3−4−1.変動費の節約は、少しずつ着実にまずは前月90%を目指そう

変動費の節約は少しずつ着実に進めることが大事です。そして何より継続していくことがさらに大事になります。そのためにお勧めしたい方法としては、まず直近は「前月の90%」というのを目標として、少しずつ節約にチャレンジしていくことです。変動費にはシーズナリティがあるため、厳密に言うと「前年同月の90%」を目標にしたほうがよいですが、直近は前年同月の金額は分からないと思いますので、理想のプロポーションと比べてGAPが大きい部分について「前月の90%」目標に着実に節約にチャレンジしていきましょう。

3−4−2.変動費はシーズナリティを把握して、前年同月90%を目指そう

変動費にはシーズナリティがあります。つまり季節要因によって、大きく変動する可能性があるということです。年末年始はクリスマスや帰省により出費が増えたり、夏休みや5月のゴールデンウィークは旅行などによって出費が増えたりします。1年間通しての自分の変動費のシーズナリティが見えてきたら、「前年同月90%」を目標として、無理のない継続できる変動費の節約プランを立てられるようになりましょう。プランができればあとは実行するのみです。

3−5.自己投資はケチらない!

自己投資の理想的の割合が手取りの20%であることは「3−2.20代の理想の家計プロポーションを知ろう」で説明した通りです。しかし、20%となると手取り20万円で計算すると4万円となり、そんな金額を毎月かける必要があるのか?と思う人もいると思います。その理由についてこれから説明したいと思います。

3−5−1.20代は自分を磨くとき

20代で身につけたスキルは一生モノです。このスキルを基盤として30代、40代とキャリアアップしていくと言っても過言ではありません。しっかり貯金をしていくには「節約」も大事ですが、自分を磨いてキャリアアップし「収入を増やす」ということも大事になります。そのためにも自己投資を行い、自分を磨いていく必要があるのです。

さらに、現在グローバル化が進み、人材のグローバル化も着実に進んでいます。日本企業でも多くの外国人が採用され始め、これからは日本人内だけでの比較だけではなく、外国人も含めた世界基準での人材比較が始まると思います。そんな状況にもかかわらず日本の20代は、海外の20代に比べ学習意欲が低い気がします。日本の大学にも多くの留学生がいますが、バイトを掛け持ちして学費を自分で払いながら、平均3時間睡眠で勉強している人がけっこういると聞いたことがあります。日本の20代はもっと自分を磨くことを意識したほうが良いと思います。そのためにも自己投資のための費用を用意しておくことは非常に重要です。

3−5−2.20代に身につけるべき3大スキルとは?

私が20代の時に身につけるべき3大スキルは下の3つだと思います。

- 英語スキル

- 自分の仕事に関わる専門知識・スキル

- お金に関する知識・スキル

1つ目の「英語スキル」は言わずもがなだと思いますが、これから急激に進んでいくであろう人材のグローバル化の中で、世界の共通言語である英語を話すことは当たり前に必要になってきます。ただし、日本人にとって英語をマスターすることは簡単なことではありません。多くの日本人が、「中学、高校、大学とあれだけ勉強してきたのに英語を喋れるようにならない!」と嘆いていますが、その理由は簡単で、まだまだ勉強、訓練が足りないのです。その根拠として、逆に英語ネイティブが日本語をマスターするためにどのくらいの時間が必要かという数字をアメリカ国務省の語学研修機関(Foreign Service Institute)が公表していますが、日本語は習得に最も時間がかかる「レベル5」に分類されていて、レベル5の言語は習得に2,200時間かかるとされています。さらに、レベル5の言語の中でも日本語は難しく「ネイティブの英語スピーカーにとって、日本語習得は特に難しい」という注釈がついているほどです。20代のうちに英語のスキルを身につける訓練は時間と費用をしっかり用意して取り組んだほうがよいでしょう。

そして2つ目は「自分の仕事に関わる専門知識・スキル」です。英語が話せてもこれがないと、人材としての価値を企業に認めてもらえません。つまり、これがないとキャリアアップは難しいと思います。自分の武器である専門スキルを着実に身につけていくための投資が必要になります。

最後3つめは「お金に関する知識・スキル」です。日本人は欧米人に比べお金に関するリテラシーが低いというのはよく聞く話です。欧米では「投資」が当たり前に行われていますが、日本では「投資」はマイナスイメージを持たれており、確実に資産を増やしていく方法があるのにもかかわらず、ほとんど金利のつかない銀行口座にお金を眠らせている人が大勢います。自分の資産を守り、増やしていくためにもお金に関する知識・スキルは必要なスキルです。また別記事で投資についてはまとめたいと思いますが、若いうちにこれらの知識を身につけておくと良いでしょう。このブログもそんな日本人のお金に関するリテラシーアップに貢献することができれば嬉しいです。

20代から投資で稼ぐための基本知識等について下記の記事にまとめましたので合わせて読んでもらえればと思います。

3−6.貯金用の口座を用意しよう

貯金できない人の特徴の一つとして、ひとつの銀行口座しか持っていないということが挙げられます。一つの口座に全てのお金が入っていると、あるだけ使ってしまい、気が付いたら給料日前には残高がほぼないという状態に陥るのです。貯金をしっかりするには、生活費用の口座と貯金用の口座を分けて持つことをおすすめします。

3−7.毎月の貯金額をまず確保してからお金を使おう

お金を貯めるための鉄則として「先取り貯蓄」というのがあります。給料が入ったら先に貯金額を差し引いた上で、残りの金額で1ヶ月生活するというものです。貯金できない人の多くが、1ヶ月生活して残った金額を貯金するという考えを持っていますが、それではなかなか貯金できません。

3−7−1.銀行の自動積立を活用して、簡単に「先取り貯蓄」しよう

先取り貯蓄の方法で簡単なのは、銀行の自動積立です。一度手続きを完了してしまえば、毎月自分が指定した定額を普通預金から定期預金へ自動で積み立てることができます。引き落とし日を給料日の当日や翌日に設定するのがポイントです。

3−7−2.財形貯蓄を活用して、簡単に「先取り貯蓄」しよう

先取り貯蓄の方法でもう一つの方法は、給料の一部を天引きする「財形貯蓄」という制度を活用する方法です。財形貯蓄とは企業に勤める人のために設けられた制度のことで、会社が制度を採用していれば、活用することができます。会社を通して申し込み、毎月の給料やボーナスから指定した定額が天引きされます。会社が管理してくれるので、引出す際は、会社に申請するなどの手続きが必要になります。このように着実に貯金していくためには、自分自身で簡単に引き出すことができない環境を作り上げておくこともポイントになります。

3−8.クレジットカードは絶対一括払い。賢く使おう

クレジットカードは現金を持ち歩かなくても支払いが簡単にでき、ポイントが貯まれば商品券などと交換することもでき、メリットも多いですが、下手な使い方をしていると一生借金地獄から抜け出せなくなる危険なツールです。若いうちにその危険性を理解し、賢く使いこなせるようになりましょう。

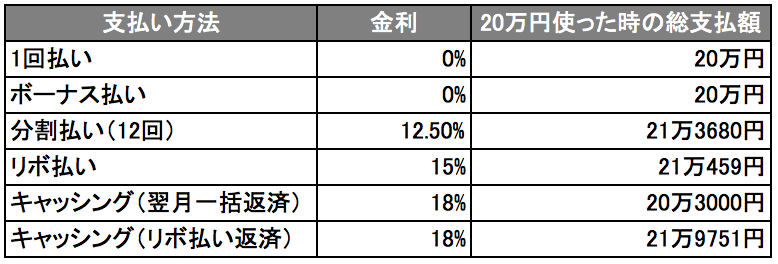

3−8−1.手数料が発生するような使い方は絶対ダメ!

クレジットカードは一種の借金であることを忘れてはいけません。一括払いであれば借金の手数料はかかりませんが、分割払いやリボ払いをするととても高い手数料をとられることになります。下にクレジットカードの金利と手数料の例を示します。分割払いやリボ払いの高い金利に驚くでしょう。普通預金の金利が0.02%、住宅ローンの金利が1~2%以下(2014年12月現在)と考えるとその高さが分かると思います。特にリボ払いは注意しないと、永遠に続く借金地獄に落ちてしまう可能性を秘めています。そもそも「リボ」とは「リボルビング(ぐるぐる回るという意味)」のことで、ふつうカードで10万円の買い物をすると、翌月に一括で10万円(利息なし)引き落とされますが、リボ払いだと翌月の支払いは指定した定額(1万円と指定したら毎月1万円の支払い)となり、毎月の支払いを定額にすることができます。そしてさらに10万円の買い物をしたとしてもリボ払いにすれば、翌月の支払いは変わらず指定した定額のままで、まるで魔法のようですよね。ただし、この「リボルビングの魔法」にかかると毎月払う額は変わらないですが、その裏でどんどん利息がついていき、支払い期間はどんどん伸びていきます。例えば、リボ払いの支払残高が50万円なら利息が1年で約4万5000円。10年だと45万円の利息を払うことになります。その金額を貯めていれば、、、とならないように、クレジットカードは今日から一括払いのみと決めて使いましょう。

図12:クレジットカードの金利と支払額の例

※残高20万円以下は月2万円、10万円以下は月1万円返済の場合

3−8−2.クレジットカードは賢く使って、得しよう!

クレジットカードは賢く使えば、とてもお得なツールです。私は貯まったポイントを航空券に交換して旅行に行ったり、デパートの商品券に交換してショッピングをしたりしています。一括払いのみで使用していれば、とてもメリットのあるツールです。賢いポイントの貯め方としては、固定費や公共料金の支払いをカード払いにしてポイントを貯めたり、結婚式などの大きなイベントがある場合には、一時的に利用枠を広げてもらって大きなポイントを得るということも可能です。是非、クレジットカードを賢く使いこなして、得をしましょう。

3−9.これを機会にお金についての知識を少しずつ身につけていこう

最後のポイントになりますが、きっとこの記事を読んでくださっている皆さんは、「20代のうちに貯金をしなくては!」とか「お金の知識をつけておかないと!」という意識を持って、この記事を読んでくださっているのだと思います。まさにご認識の通り、20代でお金の知識をつけていくことは、今後の生活を豊かにするために必要不可欠なことだと思います。この機会に是非、お金の知識・スキルをこれからも少しずつ身につけて、今後の人生を豊かにしていってもらいたいと思います。

4. まとめ

この記事を最後まで読んでくれた人には、もう迷いはないと思います。いますぐにでも「20代の貯金を成功に導く9つの手順」を実行し、貯金ができる20代になってください。そして、この機会を是非今後の人生を豊かにするためのスタート地点として、お金の知識・スキルをこれからも着実に身につけていって欲しいと思います。このブログもそんなあなたの力になれれば嬉しいです。

<参考文献>

![]()