20代になって社会人になるとお金に関するいろんな疑問が湧いてきますよね。その中の一つが生命保険や医療保険などの保険に関する疑問だと思います。「よくわからないけど、加入しておかないとマズいような気がする」というだけで入ってしまう人も20代には多いようです。

今回は、そんな20代の保険について、「そもそも20代は保険に加入する必要があるのか?加入するとしたらどのような保険が良いのか?そもそも生命保険って?医療保険って?」というようなことを書いていきたいと思います。

日本人の大半は、自分の加入している保険の内容をよくわかっていません。20代から保険について詳しく学べば、良いこと尽くしなので、この機会に保険についての理解を深めましょう。

目次

- 1−1.保険の分類と種類について

- 1−1−1.公的保険の分類と種類について

- 1−1−2.民間保険の分類と種類について

- 1−1−3.公的保険では足りないものを民間保険で補う

- 1−2.日本における生命保険の実態

- 1−2−1.生命保険は人生で2、3番目に高い買い物!?

- 1−2−2. 日本人は生命保険にとにかく入れば良いと思っている!?

- 1−3.日本の損害保険の実態

- 1−4.日本の医療保険の実態

- 1−5.自分が加入する保険のことぐらいしっかり理解しよう

- 2−1.保険は不測の事態に備える手段の一つ

- 2−1−1.家族が死亡した場合に必要なお金

- 2−1−2.ケガ・入院した場合に必要なお金

- 2−1−3.交通事故を起こしてしまった場合に必要なお金

- 2−1−4.火災による被害が出てしまった場合に必要なお金

- 2−2.保険よりも貯金が大事

- 2−3.20代で生命保険に入る必要はあるのか?

- 2−3−1.未婚で、扶養家族がいないならば生命保険はいらない

- 2−3−2.住宅ローンを組んでいる人は団体信用生命保険がある

- 2−3−3.遺族年金制度がある

- 2−3−4.生命保険が今の自分に本当に必要かを見極めてから加入しよう

- 2−4.20代で医療保険に入る必要はあるのか?

- 2−4−1.高額療養費制度によって月の医療費の上限は決まっている

- 2−4−2.医療保険は不測の事態が起きても損をする可能性が高い

- 2−4−3.特約に高いお金を払うよりも貯金額を増やすべき

- 2−4−4.医療保険よりも貯金を重視しよう

- 2−5.20代は自動車保険、火災保険に入る必要があるか?

- 2−6.自分のライフプランを描こう

- 2−6−1.ライフプランを描いていない人が多数

- 2−6−2.ライフプランに沿って必要なお金を明確にしよう

1.20代が最低限押さえておくべき保険の基本知識

まずは、20代が最低限知っておくべき保険の基本知識についてご紹介していきたいと思います。なかなか保険については、学校でも教えてくれない内容ですので、なかなか取っ付きにくい印象がありますが、まずは基本的な知識から身につけていきましょう。

1−1.保険の分類と種類について

保険は大きく分けると「公的保険」と「民間保険」に分かれます。「公的保険」とはいわゆる公共機関によって提供さる保険で、日本では全国民が加入することになっています。(これをいわゆる「国民皆保険制度」と呼びます。)また「民間保険」とは公共機関ではない民間企業が提供する保険になります。各々について、ここから簡単にご紹介していきたいと思います。

1−1−1.公的保険の分類と種類について

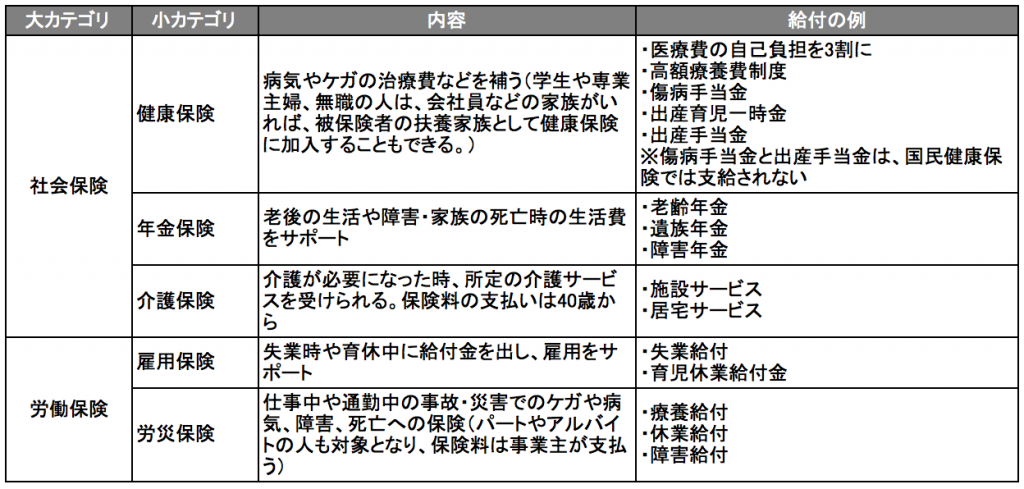

まずは公的な保険の種類について、ご紹介したいと思います。そもそも民間の保険に加入する前に、自分がどのような公的保険によって守られているかを知る必要があります。下記が、日本人全員が加入を義務づけられている公的保険の一覧になりますが、けっこう手厚い保障が存在しています。これらの公的保険の詳細については、本記事の次の章「2.20代に必要な保険とは?」や別記事にてご紹介したいと思いますが、民間の保険加入を検討する前に、公的保険の内容を理解することは必須となります。

公的保険は大きく分けると「社会保険」と「労働保険」の二つに分けられ、「社会保険」の中には「健康保険」、「年金保険」、「介護保険」が分類されます。「労働保険」の中には、「雇用保険」、「労災保険」が分類されます。

図1:公的保険の分類と種類

資料:今さら聞けないお金のギモンをスッキリ! なくす本 (コミック実用書シリーズ)

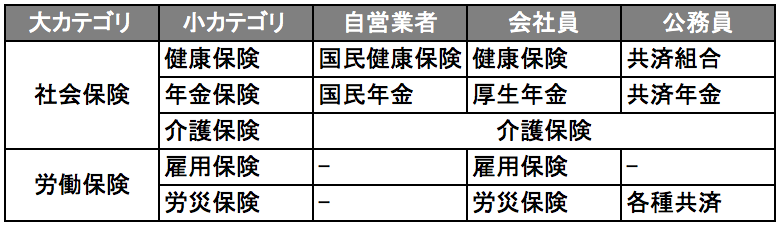

また、職業によって加入できる公的保険の種類が異なります。下図のように自営業者は「健康保険」は「国民健康保険」、「年金保険」は「国民年金」に加入することになります。会社員は「健康保険」は「健康保険」、「年金保険」は「厚生年金」に加入することになります。公務員は「健康保険」は「共済組合」、「年金保険」は「共済年金」に加入することになります。「介護保険」はどの職業でも一緒です。そして、自営業者は「雇用保険」や「労災保険」がないため、その分は貯蓄や民間の保険でカバーする必要があります。また職業別の公的保険については、別記事にてご紹介したいと思います。

図2:職業ごとの公的保険について

資料:今さら聞けないお金のギモンをスッキリ! なくす本 (コミック実用書シリーズ)

1−1−2.民間保険の分類と種類について

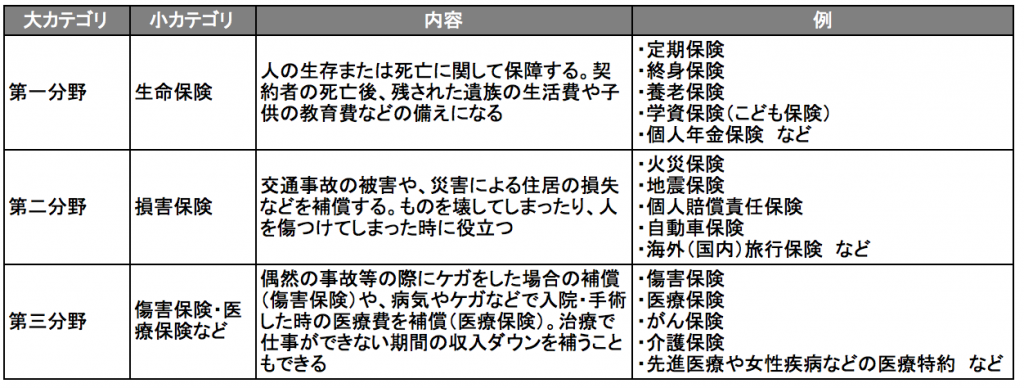

続いて民間保険についてですが、民間保険は保険業法において3つの分野に分類されています。一つ目は生命保険固有分野(第一分野)、二つ目は損害保険固有分野(第二分野)、そして三つ目が生命保険、損害保険にも属さないその他の第三分野となっています。

この分野ごとに取り扱える会社が決まっていて、第一分野の生命保険については、生命保険会社のみ取り扱え、第二分野の損害保険については、損害保険会社のみが取り扱えるようになっています。また、第三分野については生命保険会社、損害保険会社ともに取り扱えるようになっていて、生命保険に医療保険や介護保険がついている保険プランがあるのはそのためです。ちなみにその際、保険内容のメインは生命保険となり、オプションで医療保険や介護保険が付く形になりますので、メインの生命保険のことを「主契約」、オプションの医療保険や介護保険を「特約」と呼びます。

図3:民間保険の分類と種類

資料:今さら聞けないお金のギモンをスッキリ! なくす本 (コミック実用書シリーズ)

1−1−3.公的保険では足りないものを民間保険で補う

次の章「2.20代に必要な保険とは?」で詳しく書きますが、基本的には公的保険で足りないものを民間保険で補うというのが常識です。日本人は保険の知識が十分でないために、とにかく安心したいが一心で民間の保険に加入される方が多いように思いますが、それでは無駄に保険料を支払うことになりかねません。よく公的保険の内容を理解した上で、さらに必要なものは民間の保険に加入するようにしましょう。

1−2.日本における生命保険の実態

さて、ここからは民間保険の中でも日本人の加入率が高いと言われている生命保険について、まずは実態をご紹介していこうと思います。

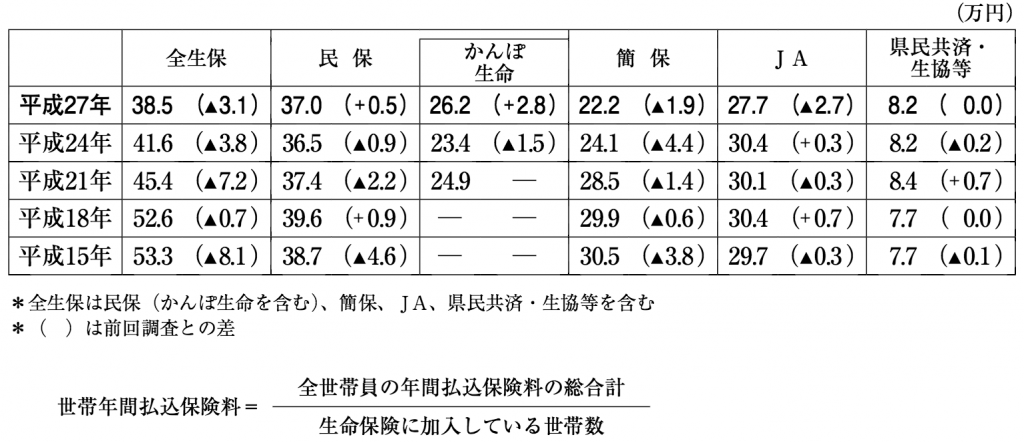

1−2−1.生命保険は人生で2、3番目に高い買い物!?

生命保険というのは、実は人生で2番目か3番目に高い買い物だということも皆さんはご存知でしょうか?生命保険文化センターの調査データによると、生命保険の世帯年間払込保険料は約40万円/年となっています。つまり、月額に換算すると約3.3万円を生命保険料として支払っていることになります。それを例えば30年間払い続けたとしたら1200万円になります。すごい金額ですよね。皆さん月額で支払っているのであまり実感が湧かないのかもしれませんが、人生で1番高い買い物が住宅だとしたら、生命保険が2番目か3番目に高い買い物だということがこれでお分りいただけたのではないかと思います。

図4:世帯年間払込保険料

引用:平成27年度 生命保険に関する全国実態調査(速報板)N=4020 生命保険文化センター調べ

1−2−2. 日本人は生命保険にとにかく入れば良いと思っている!?

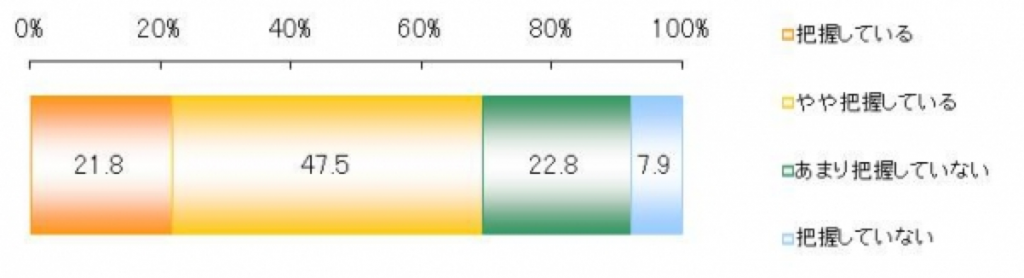

しかし、こんな大事な買い物にもかかわらず、多くの方が生命保険のことをよくわからずに加入しています。下記の株式会社保険見直し本舗が調べたデータによると、保険加入者の約8割が、加入している保険についてしっかりと把握できていないという実態が明らかになっています。

図5:現在加入している保険について詳細を把握しているか?

引用:保険加入に関する意識調査 N=600 株式会社保険見直し本舗調べ

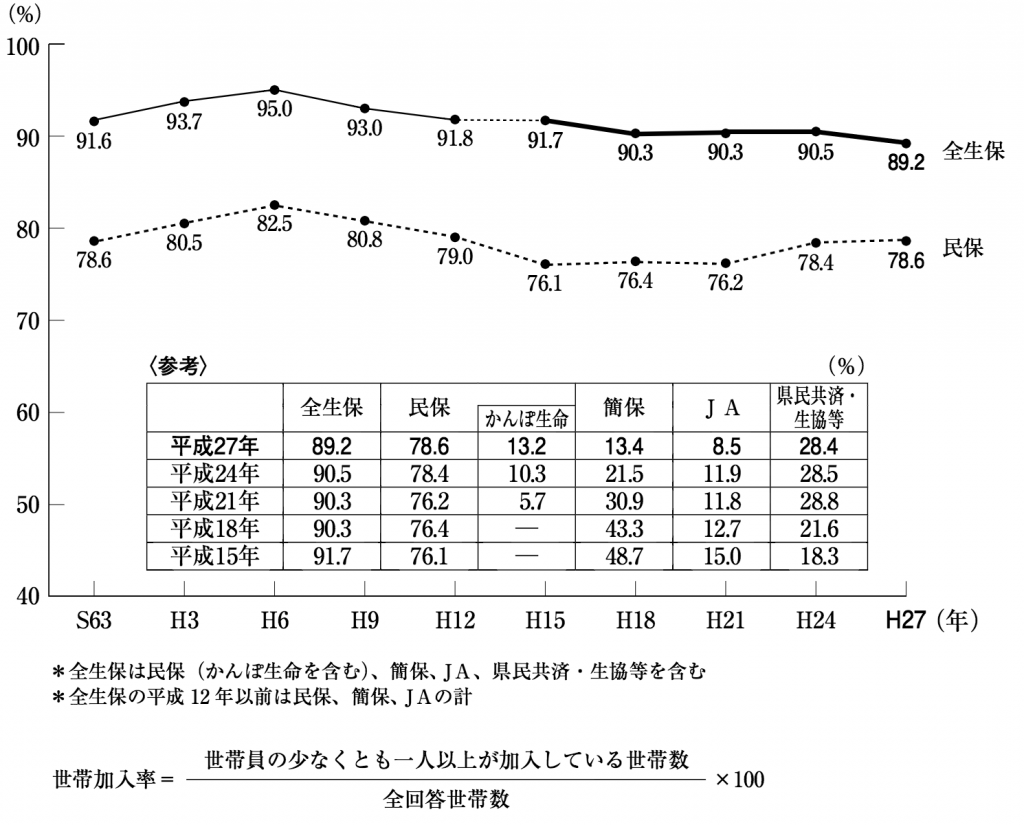

さらに、日本の約9割の世帯がこの生命保険に加入しているというのだから、開いた口が塞がりません。下記の生命保険文化センター調査のデータでみると約9割の世帯が生命保険に加入し、20代でも約8割が生命保険に加入していることが分かります。

図6:生命保険の世帯加入率の推移

引用:平成27年度 生命保険に関する全国実態調査(速報板)N=4020 生命保険文化センター調べ

図7:生命保険の世帯加入率(全生保)世帯主年齢別

引用:平成27年度 生命保険に関する全国実態調査(速報板)N=4020 生命保険文化センター調べ

つまり、日本人の約9割が生命保険に加入しているのにもかかわらず、約8割は自分の加入している生命保険の内容をしっかりと把握できていないということになります。家や車については、その家や車のことを知らないで買う人はいません。しかし生命保険はよくわからなくても買ってしまう。これは異常な状態と言えるのではないでしょうか?

1−3.日本の損害保険の実態

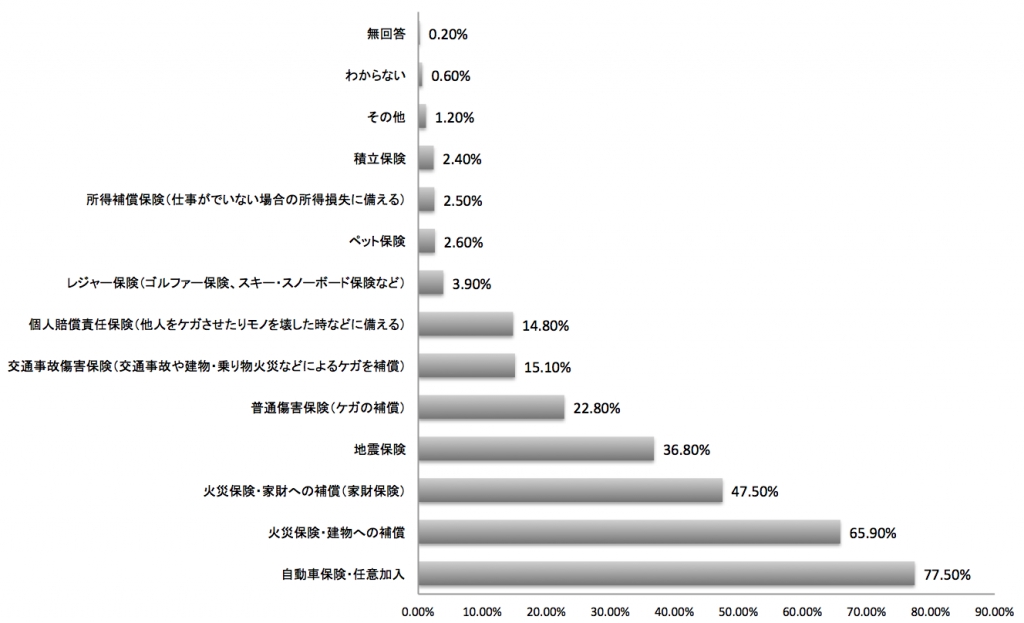

続いては、日本における損害保険の加入実態を見ていきたいと思います。損害保険については、株式会社マイボイスコム調べの下記データによると約7割の方が加入しているようです。加入している方はその中でも、自動車保険や火災保険、地震保険等に加入している人が多く、自動車保険に加入している人が損害保険加入者の約8割、火災保険が約6割、地震保険が約5割という結果になっています。

損害保険に関しても生命保険と同様に、車を購入した際や、家を購入・借りた際に、保険の内容を詳しく確認せずに、言われるがままに加入しているケースが多いようです。下記データでも自分が損害保険に加入しているかわからない人が7%いますが、やはり日本人は、保険はとりあえず入っておけば良いという認識があるのでしょう。

図8:損害保険の加入状況について

資料:「損害保険の加入」についての調査(2015年5月)N=11803 マイボイスコム株式会社調べ

図9:加入損害保険の種類について

※画像をクリックすると拡大します。

資料:「損害保険の加入」についての調査(2015年5月)N=8119 マイボイスコム株式会社調べ

1−4.日本の医療保険の実態

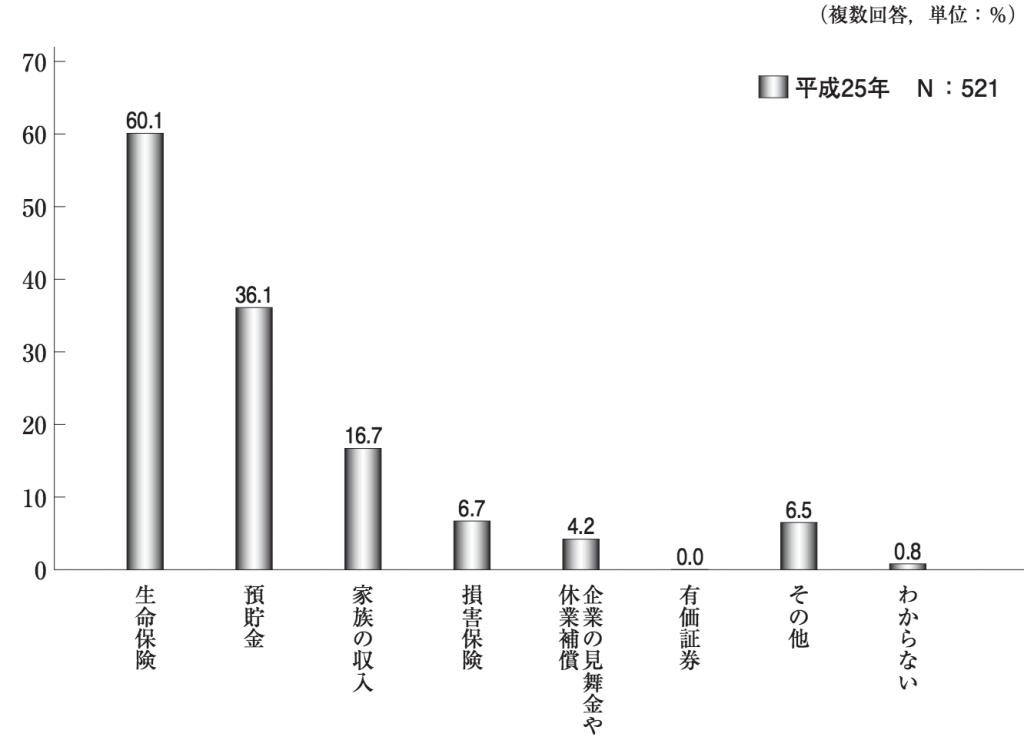

続いては、日本における医療保険の実態を見ていきたいと思います。まず入院時に自己負担費用や逸失収入(本来入院しなければ得られていた収入)の充当手段について見ていきたいと思います。下記に生命保険文化センターの調査データを示しますが、入院時の自己負担費用や逸失収入の充当手段としては、生命保険が約6割で多く、続いて預貯金が約4割、家族の収入が16.7%、損害保険が6.7%と続いています。

図10:入院時の自己負担費用や逸失収入の充当手段

引用:平成25年度 生活保障に関する調査<速報板> N=4043 生命保険文化センター調べ

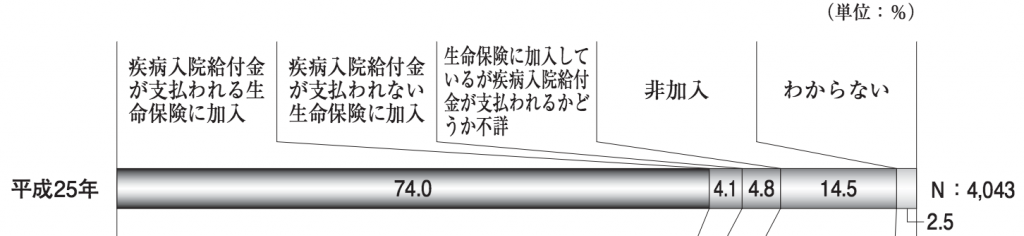

その生命保険つまり、医療保険が付いている生命保険(疾病入院給付金が支払われる生命保険)に加入している人の割合は、どの程度なのでしょうか?生命保険文化センターの下記調査データによると、74%の人が加入していて、多くの人が加入していることがわかります。

図11:疾病入院給付金が支払われる生命保険加入率について

引用:平成25年度 生活保障に関する調査<速報板> N=4043 生命保険文化センター調べ

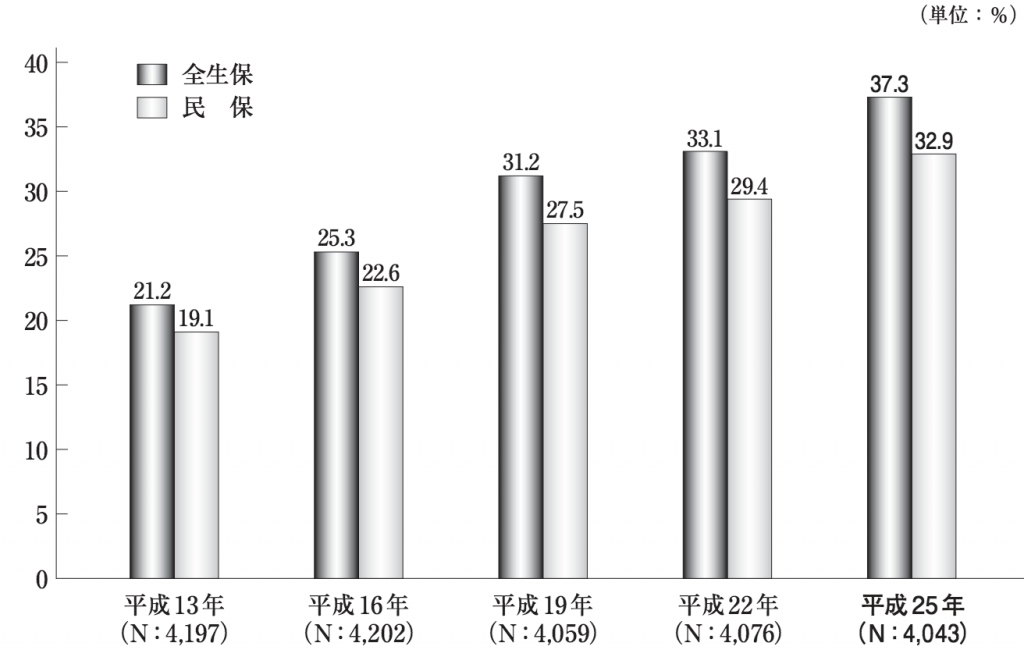

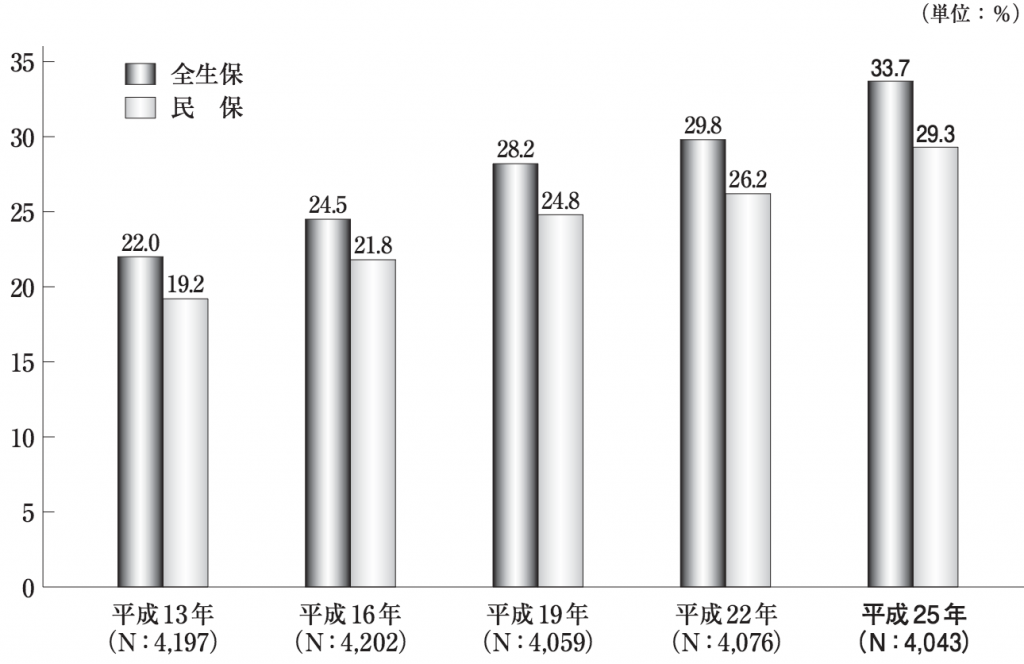

さらに、下記のグラフが示すように、近年徐々にガン保険・特約、特定疾病保障保険・特約の加入率が増加しており、がん保険・特約については約4割、特定疾病保障保険・特約については約3割の人が加入しているようです。

図12:ガン保険・ガン特約の加入率の推移

引用:平成25年度 生活保障に関する調査<速報板> N=4043 生命保険文化センター調べ

図13:特定疾病保障保険・特定疾病保障特約の加入率の推移

引用:平成25年度 生活保障に関する調査<速報板> N=4043 生命保険文化センター調べ

医療保険についても生命保険同様に、自分が加入している医療保険はどのような保障内容になっているかしっかり理解している人は少なく、特に「特約」については、「とにかく特約がついていれば安心」というような感じで、生命保険の営業の言われるままに特約を付けている人が多いことが現状のようです。

1−5.自分が加入する保険のことぐらいしっかり理解しよう

ここまで書いてきたように、日本人の多くは民間の各種保険に加入しているにもかかわらず、その保障内容をしっかりできていません。保険料として毎月何万円も支払い、一生涯で何千万円のお金を掛け捨てている人がいるのですから驚きです。この記事を読んだあなたは、ぜひ今からでも遅くないので、保険の知識をつけて、最低でも自分や家族が加入を検討する、または加入している保険のことぐらいはしっかり理解するようにしましょう。

2.20代に必要な保険とは?

さて、それでは本題の20代には民間の保険は必要なのか?必要だとしたらどのような保険が必要なのかについてご紹介していきたいと思います。

2−1.保険は不測の事態に備える手段の一つ

改めてお伝えしておきますと、保険というものは不測の事態に備える手段の一つです。つまり保険というものを有効活用するためには、不測の事態というものはどのようなものがあって、もし不測の事態が起きた場合には、どの程度のお金が必要なのかを理解しておく必要があります。ということで、保険が必要になる代表的な下記の不測の事態について、一つずつ必要なお金について書いていきたいと思います。

<保険が必要になる代表的な不測の事態>

- 家族が死亡した場合 →生命保険の領域

- ケガ・入院した場合 →医療保険の領域

- 交通事故を起こしてしまった場合 →自動車保険の領域

- 火災による被害が出てしまった場合 →火災保険の領域

2−1−1.家族が死亡した場合に必要なお金

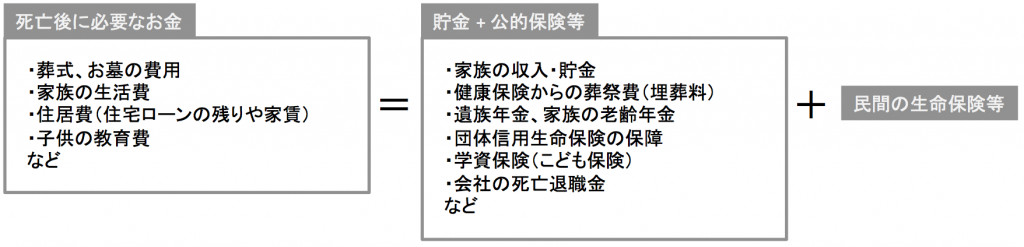

不測の事態として最もインパクトが大きく、必要なお金も大きくなるのは家族が死亡した場合です。この場合には例えば下記のようなお金が必要になる場合があります。ただし、このケースの場合、公的保険も充実しているため、家族と今後の生活においていくらお金が必要なのかを確認した上で、貯金や公的保険等では賄えない分がある場合には、民間の生命保険等に加入しておくかを検討することになるでしょう。

図14:不測の事態(家族が死亡した場合)に必要なお金

資料:今さら聞けないお金のギモンをスッキリ! なくす本 (コミック実用書シリーズ)

2−1−2.ケガ・入院した場合に必要なお金

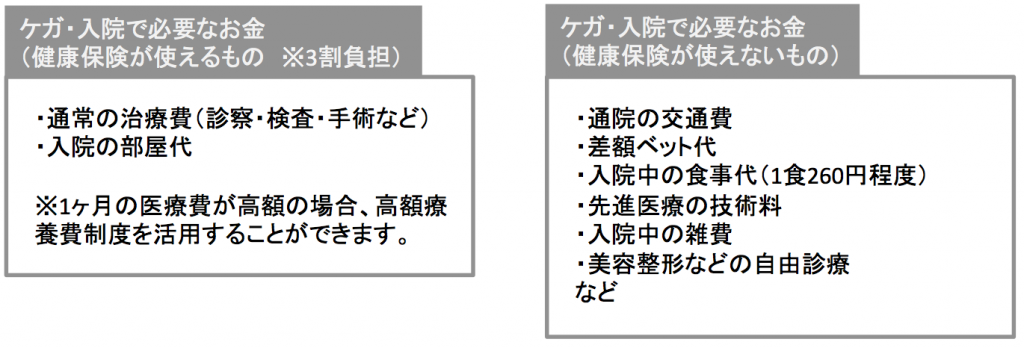

続いては、ケガや入院をした場合について見ていきましょう。ケガや入院で必要なお金については、例えば下記のようなお金が必要になります。その中でも健康保険が使えるものに関しては、3割負担かつ1ヶ月の医療費が高額の場合は、高額療養制度を活用することで大きく自己負担額を抑えることができます(詳細後述)。それとは別に下記のような健康保険が使えないもので、諸々費用がかかる場合がありますので、これらの費用も考慮した上で、備えておく必要があります。(入院中の住居費や収入減も考慮しておく必要があります。)

図15:不測の事態(ケガ・入院した場合)に必要なお金

資料:今さら聞けないお金のギモンをスッキリ! なくす本 (コミック実用書シリーズ)

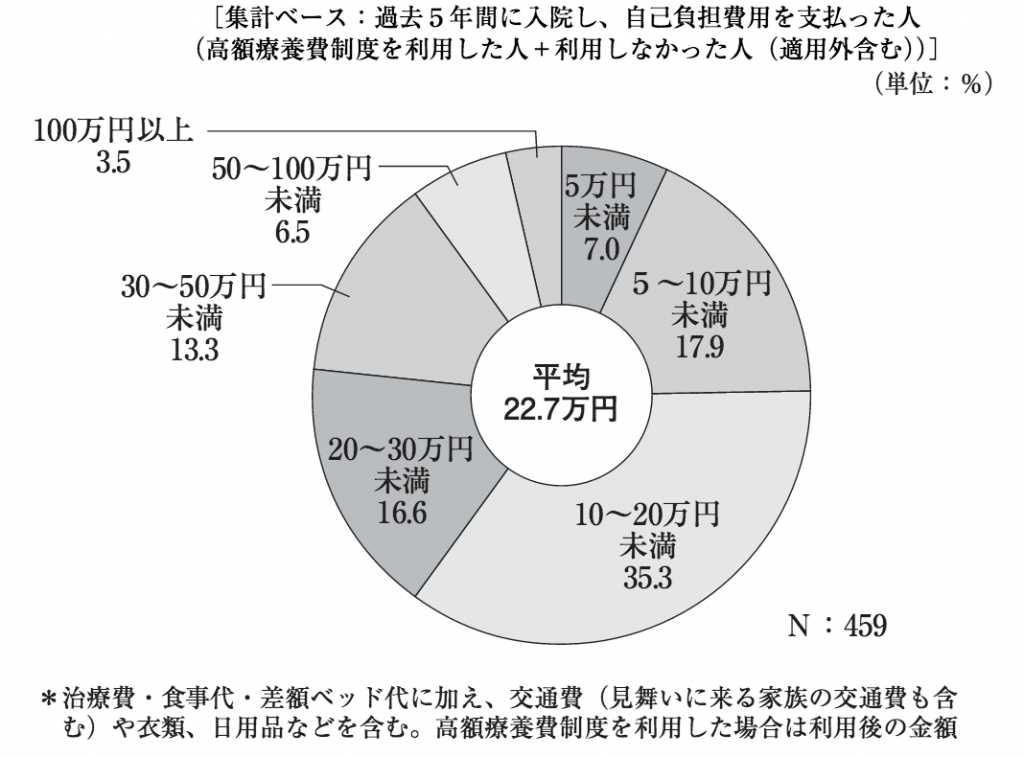

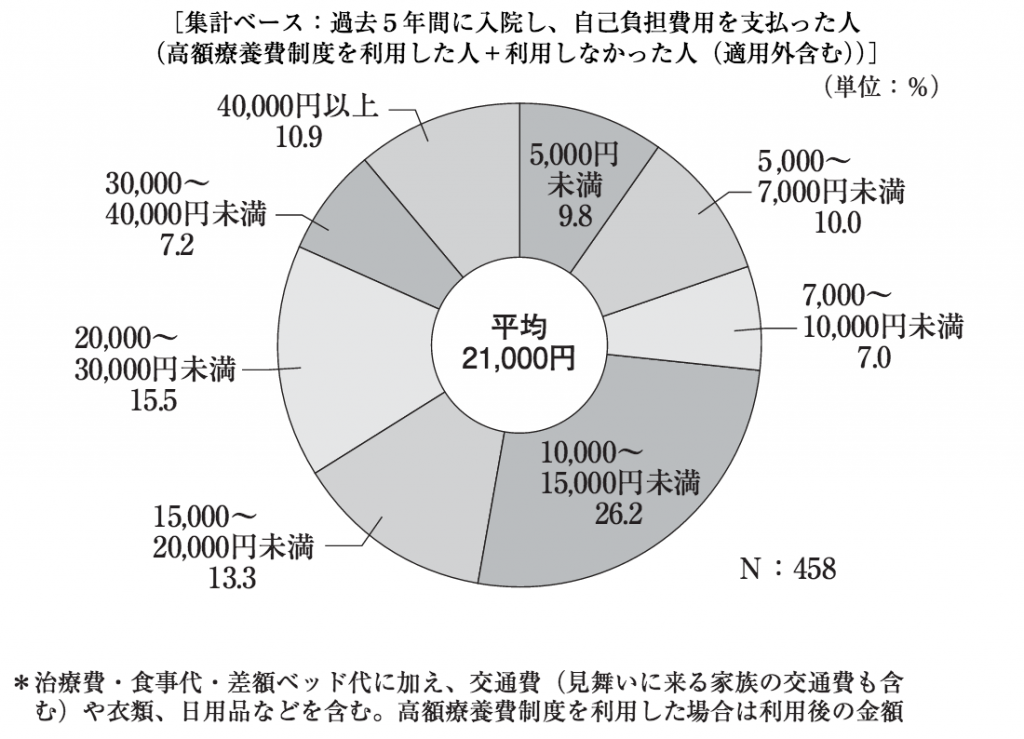

ちなみに、生命保険文化センターの調査によると下記のように入院時の自己負担費用の平均は22.7万円、1日あたりの自己負担費用の平均は21000円となっており、この程度の金額を目安にしておくと貯金や健康保険のみで賄えそうか、民間の医療保険に加入しておいたほうが良いのかの判断がしやすいでしょう。

図16:入院時の自己負担費用

引用:平成25年度 生活保障に関する調査<速報板> N=4043 生命保険文化センター調べ

図17:入院時の1日あたりの自己負担費用

引用:平成25年度 生活保障に関する調査<速報板> N=4043 生命保険文化センター調べ

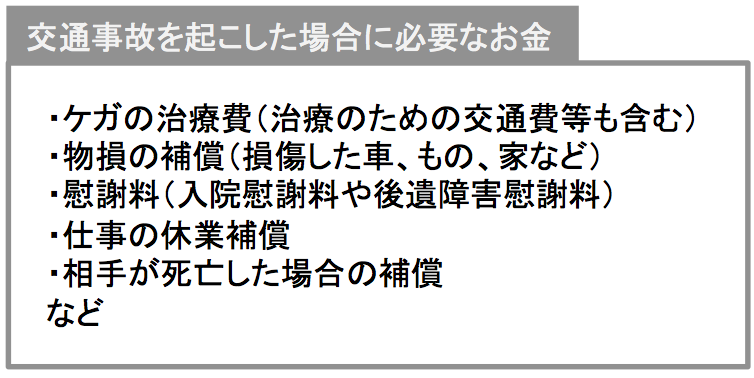

2−1−3.交通事故を起こしてしまった場合に必要なお金

続いては、交通事故を起こしてしまった場合について見ていきましょう。交通事故をおこした場合に必要なお金については、例えば下記のようなお金が必要になります。自動車保険については、また別記事にて詳細を書きたいと思いますが、自動車に乗る場合には、基本的には自動車保険にきちんと加入することをおすすめします。

図18:不測の事態(交通事故を起こした場合)の必要なお金について

資料:今さら聞けないお金のギモンをスッキリ! なくす本 (コミック実用書シリーズ)

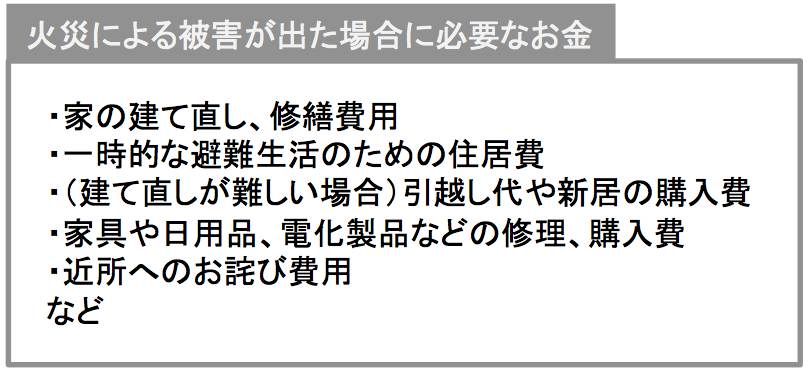

2−1−4.火災による被害が出てしまった場合に必要なお金

続いては、火災による被害が出てしまった場合について見ていきましょう。火災による被害が出てしまった場合に必要なお金については、例えば下記のようなお金が必要になります。火災保険については、また別記事にて詳細を書きたいと思いますが、基本的には補償金額が高額になる可能性が高く、もらい火だとしても自分の保険で補う必要が出るため、火災保険にはきちんと加入しましょう。

図19:不測の事態(火災による被害が出た場合)の必要なお金について

資料:今さら聞けないお金のギモンをスッキリ! なくす本 (コミック実用書シリーズ)

2−2.保険よりも貯金が大事

上記の不測の事態にかかる費用を計算してみて、公的保険や自分の貯金の中でおさまるのであれば、極論を申し上げますと民間の保険に加入する必要はありません。保険はあくまでも不足な事態に対応するだけの貯金がない人が入るものです。

保険はあくまでも不足の事態が発生した際のみに支給されるものであり、貯金は不足の事態以外にも何にでも使うことが可能です。時々、保険料の支払いで貯金ができないという人がいますが、貯金よりも保険料を支払うことを重視してしまうと、不測の事態には備えられますが、不測の事態だけのために生きるというような、おかしな状況になりかねません。

ただし、実際に上記の不測の事態全てに備えようとすると5億円程度の貯金が必要になってしまうため、保険に加入する必要はでてきますが、可能な限り公的保険をうまく活用し、自分に必要な分だけの民間保険を契約することで、なるべく貯金をしていけるように努めることが重要になります。

20代の方であれば、20代からしっかりお金の知識を身につけて、着実に貯金をしていくことができれば、保険に縛られることなく、自由度高くお金と付き合っていくことができるでしょう。別記事「確実に貯まる!20代の貯金を成功に導く9つの手順【決定版】」にて効果的な貯金方法についても書いていますので、合わせて読んでいただければと思います。

2−3.20代で生命保険に入る必要はあるのか?

さて、それではまずは不測の事態の中でも最もインパクトのある生命保険についてですが、20代の方はどのような人が生命保険に入る必要があるのでしょうか?

2−3−1.未婚で、扶養家族がいないならば生命保険はいらない

「図6:生命保険の世帯加入率(全生保)世帯主年齢別」において20代の方も約8割の方が、生命保険に加入していましたが、そもそもその人が死亡してしまったときに、生活に困ってしまう人がいない場合には、生命保険に加入する必要はありません。つまり、未婚で、両親等を扶養していない限り、生命保険が必要ないということになります。

2−3−2.住宅ローンを組んでいる人は団体信用生命保険がある

結婚していて、扶養家族がいる場合でも、住宅ローンを組んでいる人のほとんどは「団体信用生命保険(団信)」がついてきますので、住居費については心配をしなくても良いということがあります。「団体信用生命保険」とは住宅ローンの借り手が亡くなったときに、ローンの返済が必要なくなるという保険です。残された家族にはローンを返済する必要がない不動産が残るため、住宅ローンを組んでいる場合には、生命保険の必要性が下がります。

2−3−3.遺族年金制度がある

さらに、遺族年金制度があることを忘れてはいけません。まずは日本人全員が入っている国民年金の遺族基礎年金については、子供がいない場合には支給されないが、子供がいる場合には遺族に対して遺族年金が支給されます。そして会社勤めをしている場合には、厚生年金に加入しているため、遺族厚生年金が支給されます。こちらは子供がいなくても支給されます。この遺族年金制度の具体的な金額等については、また別記事で書きたいと思います。

2−3−4.生命保険が今の自分に本当に必要かを見極めてから加入しよう

上記のように未婚で扶養家族がいないのであれば、生命保険に入る必要はありません。そして、結婚していても、扶養家族がいる場合でも、現在の貯金額や住宅ローンや遺族年金制度等により、どの程度の保証額が必要になるかは個人によって変わってきます。20代はまずは貯金を着実にしながら、貯金や公的保険では足りない分だけを生命保険で保障してもらうようなプランを組みましょう。

2−4.20代で医療保険に入る必要はあるのか?

続いて、医療保険について、20代でどのような人が医療保険に入る必要があるのでしょうか?公的保険の詳細と合わせて、解説していきたいと思います。

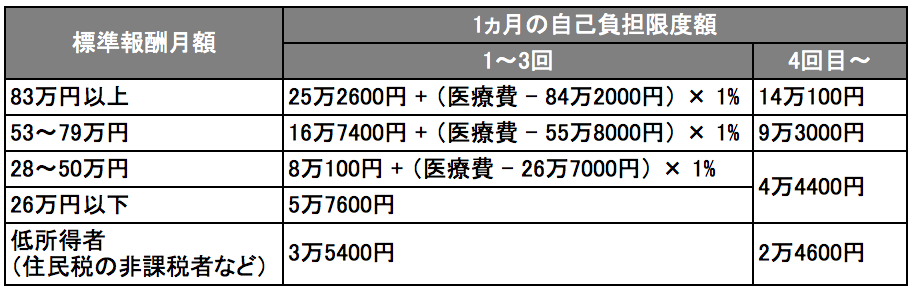

2−4−1.高額療養費制度によって月の医療費の上限は決まっている

まず20代の方は、日本の公的な医療保険制度は充実しているということを知っておく必要があります。日本では前述の通り、万が一病気になって入院したときのことを考えて、民間の医療保険に入っている人が多いですが、実は「高額療養費制度」という公的医療保険制度があり、1ヶ月に支払う医療費の上限は決まっています。下記の表の通り。同じ医療機関で1ヶ月の医療費が高額になった場合、自己負担限度額を超えた分が払い戻されるという制度になります。

例えば標準報酬月額が30万円で、1ヶ月の医療費が100万円かかった場合には、自己負担限度額は8万100円 + (100万円 – 26万7000円 × 1%) = 8万7430円となり、これ以上かかることはありません。(ただし、入院中の食事や差額ベット代、先進医療にかかる費用などは高額療養費制度の対象外になります。)さらに、大企業にお勤めの方や公務員の方には福利厚生で医療費が高額になった場合には給付金が出て、さらに月額の自己負担限度額は安くなり、月5〜2万円になるケースもあります。よって、貯金があれば特に問題ないという人が実は大多数なのです。

高額療養費制度の詳細については、別記事「高額療養費制度を徹底解説!医療費はここまで抑えられる」でご紹介していますので、合わせて読んでみてください。

図20:高額療養費制度

資料:今さら聞けないお金のギモンをスッキリ! なくす本 (コミック実用書シリーズ)

2−4−2.医療保険は不測の事態が起きても損をする可能性が高い

保険はそもそも「毎月少ないお金で、大きくお金のかかる不測の事態に備える権利を買っている」というものなので、なかなかそのような不測の事態が起きないことを考えると、ほとんどの確率で損をします。ただし、いざ大きなお金のかかる不測の事態が起きてしまった場合には、ほとんどの場合支払っているお金以上の大きな恩恵を受けることができるため、損をしてしまってもいざという時のためにお金を支払っているのです。しかし、医療保険については、公的保険も手厚いため「毎月少ないお金で、少しお金のかかる不測事態に備える」という感じになってしまっており、かなりの確率で不測の事態が起きたとしても、支払っているお金の方が高いという現象が起きてしまっています。つまり、貯金していた方が良いという状況のケースが多いということです。

例えば、医療保険の契約内容が一般的な内容「入院日額1万円で、手術給付金が30万円、入院一回あたりの日数制限60日」だとした場合、不測の事態つまり病気で入院して手術をした場合、最高で90万円の保険料を支払われます。しかし、25歳から医療保険に入って80歳まで生きた場合に支払う保険料は月額2500円だとした場合、合計で165万円になります。165万円支払って、不測の事態が起きても90万円しかもらえないのです。これに比べて、一般的な自動車保険は例えば25歳から加入して70歳まで運転したとすると年額2万円で合計90万円支払うことになりますが、もし万が一事故が起きた場合には、無制限の保険金が支払われたりします。自動車保険の場合は不測の事態が起きた場合には支払った保険料以上の恩恵を受けることができるのです。本来保険とはこのようにあるべきですよね。

2−4−3.特約に高いお金を払うよりも貯金額を増やすべき

生命保険もそうですが、医療保険に様々な特約を付けている人が多くいます。しかし、その特約の多くを「よくわからないけど、付けておけばなんとなく安心だから」という理由で付けている人が多いようです。もちろん特約を付ければ付けるほど、保険料はプラスされていきますので、本当に自分が必要だと思う特約以外付けてはいけません。無駄な特約をつけるなら、その分貯金に回したほうが100%良いです。

2−4−4.医療保険よりも貯金を重視しよう

上記のことからお分りいただけた通り、高額療養費制度等の公的保険によって、医療保険こそ貯金がそこそこあれば不要なものということが理解いただけたでしょう。しかし、貯金がそこそこだと公的保険の内容が改悪されたり、先進医療を受けることになったり、かなりの長期入院をすることになった場合に不安だという人もいると思うので、そのような人はよく考えた上で医療保険加入を検討されても良いでしょう。また、貯金は重視したいが、どうしてお金を使ってしまって、なかなか貯金できないという人は、いざという時のために損を承知で、医療保険に入るのもありでしょう。ただし、貯金を鼻から諦めるのではなく、別記事「確実に貯まる!20代の貯金を成功に導く9つの手順【決定版】」で紹介している方法等を参考に貯金にチャレンジしてみることをおすすめします。

2−5.20代は自動車保険、火災保険に入る必要があるか?

基本的に上記の通り、自動車保険や火災保険というのは、「不測の事態が起きた場合には支払っているお金以上の補償を受けることができる保険」ですので、自動車を買ったり、家を買ったりした場合には加入した方が良いでしょう。自動車保険や火災保険等については、また別記事にて詳細を書きたいと思います。

2−6.自分のライフプランを描こう

保険に加入すべきか、どれくらいお金を貯めるべきかということを考えていくにあたって重要なのは、自分のライフプランを描くことです。ライフプランを描くことができれば、そのプラン実現のために必要なお金が明確になり、不測の事態が起きたときにそのプランを実現するためにはどのような補償が必要かも明確になります。

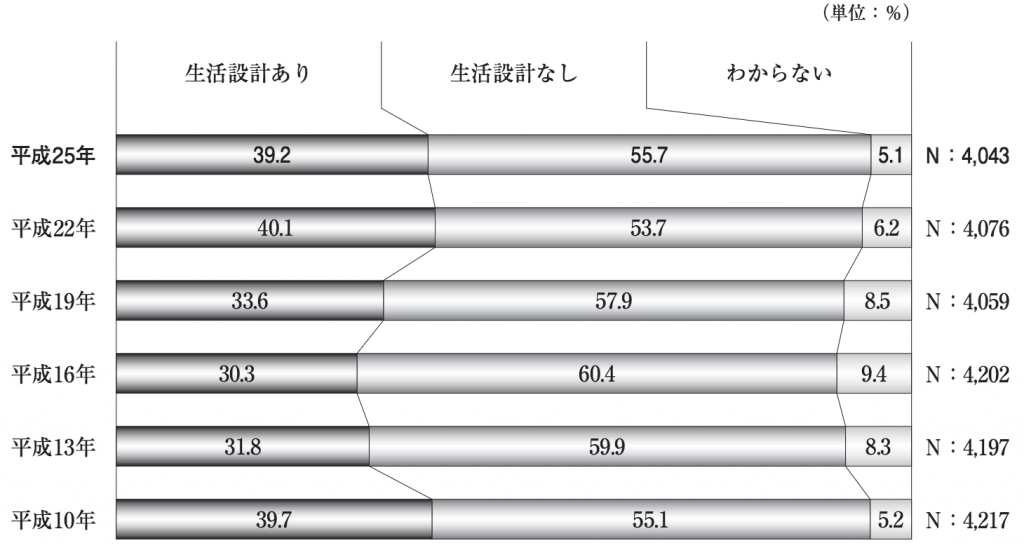

2−6−1.ライフプランを描いていない人が多数

しかし、実際にライフプランを描いている人は下図の通り約4割で、ほとんどの人がライフプランを描けていません。これでは無駄な保険に入ってしまってもおかしくありません。

図21:生活設計(ライフプラン)の有無

引用:平成25年度 生活保障に関する調査<速報板> N=4043 生命保険文化センター調べ

2−6−2.ライフプランに沿って必要なお金を明確にしよう

ライフプランを描けていない人は今からでも遅くありません。自分が今後どのような人生を生きていきたいかということをライフプランとして描いて、必要なお金を算出して、着実な貯金と不測の事態に備える保険の加入を進め、安心な人生を送っていきましょう。ライフプランの立て方については、また別記事にてご紹介したいと思います。

3.まとめ

今回は保険の基礎知識をまとめつつ、20代が保険に加入すべきかについて書いてみましたがいかがでしたでしょうか?改めて、日本の保険加入の実態を見てみると、多くの方が保険に加入している一方で、その保険の内容を理解できていないという深刻な現状が明らかになったかなと思います。

特に20代の方は、生命保険の必要性が低いにもかかわらず、約8割の人が加入しているという状況なので、ぜひ保険に関する知識を身につけて、自分に必要な保険は何なのかを見極められるようになってほしいと思います。そして、20代の方には保険よりも貯金をしっかりとできるお金の管理力を高めていって欲しいと思います。貯金の効果的な方法については別記事の「確実に貯まる!20代の貯金を成功に導く9つの手順【決定版】」をぜひ参考にしていただければと思います。さらに、貯金ができるようになったら、投資などのお金を増やす能力も高めていって欲しいと思います。20代の投資については、別記事「20代から投資で稼ぐための基礎知識と7つの心得【決定版】」をぜひ参考にしていただければと思います。これらの記事が皆さんのお役に立てれば嬉しいです。

日本人は、お金に関する知識を義務教育等で教えられないため、お金の知識を持った保険や投資関連の営業マンに良いように言われて、言われるがままに保険に加入したり、株式投資や投資信託を始めてしまっているような気がします。我々がまずすべきなのは、しっかりとしたお金の知識を身につけることです。今からでも遅くありません。しっかりと着実にお金の知識を身につけていきましょう。