個人事業主やフリーランサーになると確定申告が必要になりますよね。または、サラリーマンの方でも医療費控除を受けようと思ったり、副業をやっていたりすると確定申告が必要になってくる人もいますよね。ただ、確定申告って何?何をしなくてはいけないの?という人は多いと思います。

そこで、今回は確定申告の概要について徹底解説したいと思います。そもそもなぜ確定申告が必要になるのかという確定申告の意味から対象者、確定申告しないとどうなるの?的なことから、実際に確定申告を進める際のスケジュールや必要書類についても書いていきたいと思います。

目次

- 1-1.確定申告とは所得税を納めるための申告手続き

- 1-2.確定申告が必要な人とは?

- 1-2-1.払い過ぎている税金があれば返してもらう(還付申告)

- 1-2-2.年収を証明するための書類を用意するため

- 1-2-3.赤字を翌年以降に繰り越すため(損失申告)

- 1-3.確定申告は納税以外にも還付申告等様々な目的がある

- 1-3-1.納税の義務としての確定申告の対象者

- 1-3-2.還付申告を目的とした確定申告の対象者

- 1-4.確定申告しないとどうなる?

- 1-4-1.無申告加算税が課されるケース

- 1-4-2.重加算税が発生するケース

- 1-4-3.延滞税が発生するケース

- 1-4-4.青色申告が取り消されるケース

- 1-4-5.刑事罰が発生するケース

- 2-1.確定申告の時期とは?

- 2-2.確定申告書類の出し方

- 2-3.確定申告の年間スケジュール

- 3-1.白色申告のメリット、デメリット

- 3-2.青色申告のメリット、デメリット

- 4-1.個人事業主は「申告書B」を使う

- 4-2.誰もが提出するのが第一表と第二表

- 4-3.第三表〜第五表は必要に応じて使えばいい

- 4-4.第四表は原則として青色申告者だけが使えます。

- 4-5.青色申告者は「青色申告決算書」、白色申告者は「収支内訳書」を提出

1.なぜ確定申告をする必要があるのか?

個人事業主やフリーランサーの人たちは、基本的に「確定申告」なるものをしなければなりません。まずは何のために確定申告が必要なのか、確定申告が必要な人はどんな人なのかを解説していきましょう。

1-1.確定申告とは所得税を納めるための申告手続き

確定申告は、所得税を納めるために必要な申告手続きで、1年間での所得を申告して、自分が払う所得税を確定させる手続きです。

会社員の場合は、毎月給料から所得税が「源泉徴収」され、そして年末に「年末調整」を行うことで所得税の納税手続きが完了しています。つまり、確定申告作業を会社がすべてやってくれているということになります。自分でやる必要があることといえば、年末調整のときに「所得控除」を受けるための申告をする程度で、個人的に支払った生命保険や地震保険の額を年末調整用の用紙に記入し、支払証明書とともに会社に提出すれば済んでしまう人が大半です。

しかし、個人事業主やフリーランサーの場合には違います。個人事業主やフリーランサーの場合には自分の所得を申告して、所得税を確定し、所得税を納めるために必要な手続きをすべて自分で行う必要があります。つまり、確定申告なる手続きを自分で全て行う必要があり、確定申告をすることで所得税以外の「住民税」や「健康保険料(国民健康保険税)」などについても別途あらためて手続きをすることなく、確定申告することで各々の申告をしたことになります。

1-2.確定申告は納税以外にも還付申告等様々な目的がある

確定申告の目的には、所得税や住民税といった税金を納めるための申告納税という主な目的以外に、次のような目的があります。

1-2-1.払い過ぎている税金があれば返してもらう(還付申告)

税金を払うだけではなく、確定申告することでお金が戻ってくる場合があります。例えば、取引先から仕事の報酬が振り込まれたときに、10.21%(または20.42%)の源泉徴収をされた金額が振り込まれる人がいます。または、今年の所得税の前払いとして「予定納税」をしている人がいます。(予定納税とは、5月15日時点で決まっている予定納税額が15万円を超える場合に、一部を前もって納付する制度になります。)このような人たちが確定申告をした結果、「所得控除」や「税額控除」を受けることにで、これまでに納めている税金が多すぎたという結果になることがあります。その場合には、確定申告をすることで、この余分に支払っていた税金を返してもらうことができます。払いすぎている税金を取り戻すための確定申告を「還付申告」といいます。

1-2-2.年収を証明するための書類を用意するため

一般的なローン(住宅ローンや自動車ローン等)を申し込むときには、その人の年収を証明できる書類が必要になります。会社員の場合は、年末調整を行うと会社からもらえる「所得税の源泉徴収票」がこの証明書類になります。個人事業主やフリーランサーにとっての収入の証明書は、市役所などが発行する「所得証明」になります。この「所得証明」を得るためには、確定申告が必要になります。

1-2-3.赤字を翌年以降に繰り越すため(損失申告)

確定申告を「青色申告」という方法で行う場合には、その年の赤字を翌年以降に繰り越すことができます(年間で損失が発生した場合に確定申告を行うことで、翌年以降の最長3年間、赤字を繰り越すことができます)。赤字で納めるべき所得税がないからといって確定申告をしなかったり、青色申告ではなく手続きが比較的簡単な「白色申告」で確定申告を行った場合には、赤字を翌年以降に繰り越すことはできません。このような年間の損失を翌年に繰り越す申告を損失申告といいます。

1-3.確定申告が必要な人とは?

確定申告が必要な人は、下記の通り大きく分けると2パターンで、「納税の義務として確定申告が必要になる人」と「還付申告を目的として確定申告が必要になる人」に分かれます。

1-3-1.納税の義務としての確定申告の対象者

まず、納税の義務として確定申告が必要になる人は下記のような人になります。

<給与所得がある対象者>

- 給与の年間収入金額が2000万円を超える人

- 給与を1箇所からもらっていて、かつ、その給与の全部が源泉徴収の対象となる場合に、その他各種の所得金額(給与所得、退職所得を除く)の合計額が20万円を超える人

- 給与所得を2箇所からもらっていて、かつ、その給与の全部が源泉徴収の対象となる場合において、年末調整されなかった給与の収入金額とその他の各種所得金額(給与所得、退職所得を除く)の合計額が20万円を超える人

- 同族会社の役員やその親族などで、その同族会社から給与のほかに、貸付金の利子や資産の賃貸料などを受け取っている人

- 災害減免法により所得税等の源泉徴収税額の徴収猶予や還付を受けた人

- 在日の外国公館に勤務する人や、家事使用人の人などで、給与の支払いを受けるときに所得税等を源泉徴収されないこととなっている人

※給与所得の収入金額から、所得控除の合計額(医療費控除、雑損控除、寄付金控除及び基礎控除を除く。)を引いた金額が150万円以下で、さらにその他各種の所得金額(給与所得、退職所得を除く)の合計額が20万円以下の人は、確定申告は不要となります。

<公的年金等に係る雑所得のみの方>

- 所得が、公的年金等に係る雑所得のみで、これらの金額から所得控除を引いて残額がある人は確定申告の必要があります。ただし、公的年金等の収入金額が400万円以下で、かつその公的年金等の全部が源泉徴収の対象となる場合、公的年金等に係る雑所得以外の種類の所得金額が20万円以下の場合には確定申告の必要はありません。

※所得税等の確定申告が必要ない場合でも、住民税の申告が必要ば場合があります。詳細は別記事「住民税の申告方法と手順について【徹底解説】」を参照ください。

<退職所得がある人>

- 源泉徴収されない退職所得がある人は、確定申告の必要があります(外国企業の退職所得など)。ただし、退職金などの支払い者に「退職所得の受給に関する申告書」を提出した場合、一般的に退職所得に係る所得税等は源泉徴収により課税が済むため、確定申告は不要となります。

<その他>

- 各種の所得金額の合計額(譲渡所得や山林所得を含む)から、所得控除を引き、その金額(課税される所得金額)に所得税の税率を乗じて計算した税額から配当控除額を引いた結果、残額がある場合には確定申告の必要があります。

1-3-2.還付申告を目的とした確定申告の対象者

還付を目的とした確定申告の対象者の場合、下記のような人が対象者になります。

<還付を目的とした確定申告の対象者>

- 年間10万円を超える医療費を支払った人

- その年に災害や盗難にあって、住宅や家財に被害を受けた人

- 国や地方公共団体等に寄付をした人

- 年の途中で退職し、就職してない人

まず医療費については年間10万円以上の医療費を支払った人は、払いすぎた税金を還付してもらうことができます。また被災した方には、個人的な事情の考慮として還付してもらうことができます。さらに、寄付をした場合も還付の対象になります。寄付対象にはスタートアップ企業も含まれており、スタートアップ企業の株式を取得した場合にも、寄付金による還付を受けることができます(スタートアップ企業に寄付することはエンジェル税制と言われていて、対象企業は経済産業省のサイトで確認することができます。そして最後に、年の途中で退職して、就職していない人というのも還付申告の対象となります。

1-4.確定申告しないとどうなる?

確定申告の対象者であるのにもかかわらず、確定申告をしないと当然ペナルティが課せられることになります。ペナルティは大きく分けて下記の5つに分かれます。4つ目までは行政上の罰則になりますが、平成23年から確定申告に対する罰則が強化され、5つ目の刑事罰も用意されました。

<確定申告の対象者が確定申告をしなかった時のペナルティ>

- 無申告加算税

- 重加算税

- 延滞税

- 青色申告の取り消し

- 刑事罰

1-4-1.無申告加算税が課されるケース

確定申告は毎年期限があります(期限については後述)。この期限を守らずに、遅れてしまった場合に発生するのが無申告加算税になります。どのくらいの加算税がかかるのかというと、自主的に期限後申告があった場合には、納付すべき税額の5%が加算税として徴収されます。しかし、税務調査により無申告が発覚し、自主的に申告しなかった場合にはこれよりも罰則が厳しくなり、納付すべき税額に対して、税額が50万円までの場合は15%、50万円を超える部分については20%が徴収されます。

1-4-2.重加算税が発生するケース

税務調査により、確定申告を意図的に行わなかったとして「悪意がある」と判断された場合には重加算税というものが課されることになります。この場合には納付すべき税額の40%の金額が追加徴収されることになります。

1-4-3.延滞税が発生するケース

上記の加算税とは別に、延滞税というものがかかります。この延滞税はその名の通りですが、いわゆる延滞料金のようなもので遅れれば遅れるほど徴収される金額が増えていきます。その金額については、法定納期限から納付日が2ヶ月いないの場合には、「納付税額×2.9%×延滞日数÷365日」となり、法定納期限から納付日が2ヶ月以上経過した場合は「(納付税額×2.9%×2ヶ月分の延滞日数÷365日)+(納付税額×9.2%×3ヶ月目以降の経過した分の延滞日数÷365日)」となります。

1-4-4.青色申告が取り消されるケース

2年連続で確定申告が期限後申告になってしまうと、青色申告できなくなってしまいます。最低でも3年間は復活できないため、青色申告のメリットを全く受けられなくなってしまいます。(青色申告については後述)

1-4-5.刑事罰が発生するケース

個人の脱税において刑事責任に問われることは非常に稀ではありますが、2011年度の税制改正により「故意の申告書不提出によるほ脱犯」という罰則が追加され、故意に脱税した場合には「5年以下の懲役もしくは500万円以下の罰金、または、その両方」が科せられることになりました。また、故意でなくても「1年以下の懲役または50万円以下の罰金」が科せられることもあります。

2.確定申告の流れ

続いては確定申告のスケジュールや流れについてご紹介したいと思います。

2-1.確定申告の時期とは?

基本的に確定申告の必要書類を税務署に提出する時期は、毎年2月16日から(還付申告は1月から)3月15日の間と決まっています。(※提出開始日や最終日が土曜日、日曜日と重なる年については日程が変更になるので、毎年必ず各自で確認するようにしてください)確定申告の計算対象となる期間は、毎年1月1日から12月31日までの1年間と決まっており、その1年間で得た「所得」を計算し、それをもとに所得税額を自分で計算して税金を納めることになります。ちなみに、このように自分で所得を計算して申告するスタイルの納税制度を「申告納税制度」と言います。

2-2.確定申告書類の出し方

確定申告の手続きは「平成〜年分の所得税及び復興特別所得税の確定申告書」という書類に必要事項を記入して、住民票の住所を管轄している税務署に提出することになります(必要書類の詳細については後述)。例えば横浜市港北区に住民票があれば、その地域を管轄している「神奈川税務署」が提出先となります。

確定申告書の提出期間中は、どこの税務署も大変混雑しています。特に3月に入ると、確定申告をする人が殺到して人で溢れかえっています。スムーズに手続きを済ませたいのならば、できるだけ2月中に確定申告を済ませてしまったほうが良いでしょう。もし、仕事が忙しい等で税務署に出向けない人は、確定申告書を郵送することも可能です。郵送の場合は3月15日までの消印が有効になります。(ただし、提出書類に不備のない自信がある人や、確定申告に慣れている人以外はやめておいたほうが良いと思います。)

2-3.確定申告の年間スケジュール

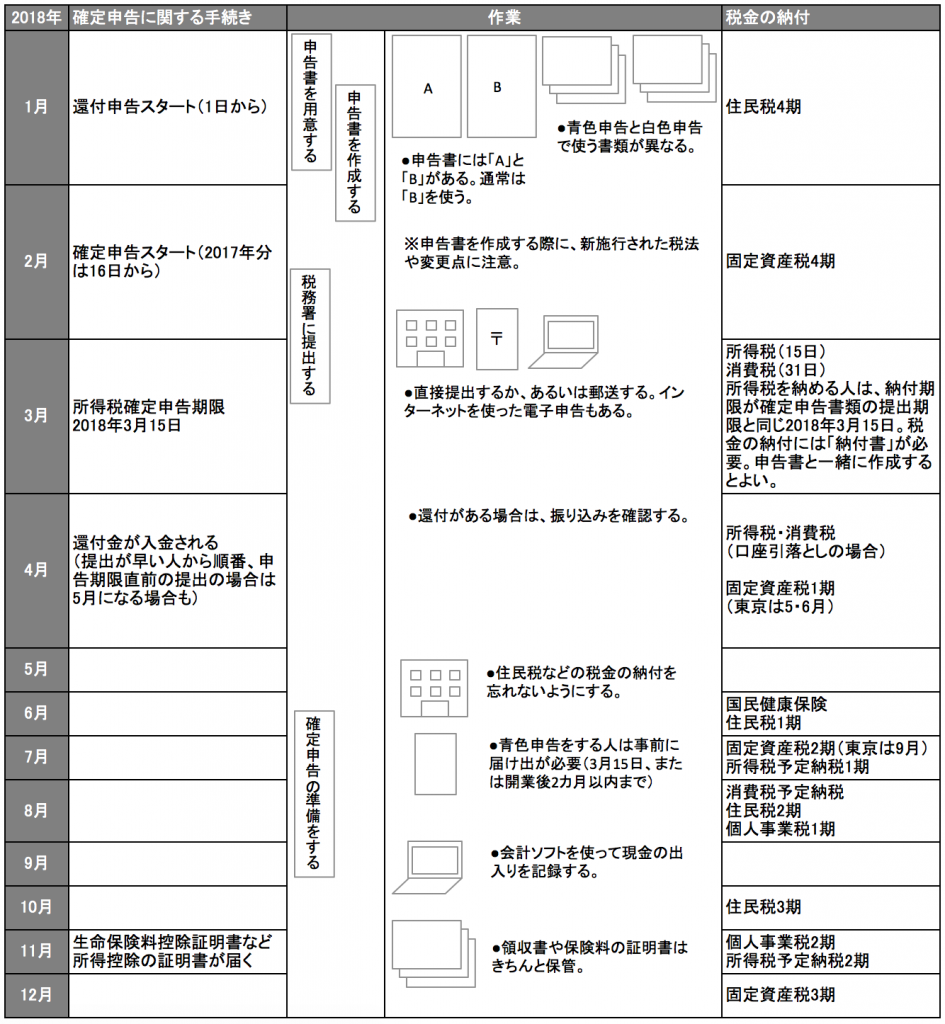

下記に確定申告の年間スケジュールイメージをまとめました。確定申告はどうしても後回しにしてしまう人が多いと思いますが、計画的にコツコツと作業をすすめてスムーズに申告できるようにしましょう。

図1:確定申告の年間スケジュール例(※クリックすると拡大画像が閲覧できます。)

3.「青色申告」と「白色申告」の違いとは?

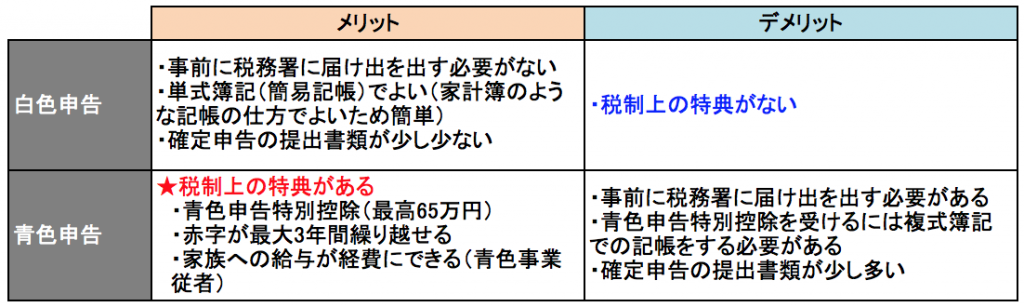

続いては、「青色申告」と「白色申告」について書いていきたいと思います。確定申告をしたことがない人でも、なんとなく「青色申告」とか「白色申告」とか聞いたことがある人は多いと思いますが、確定申告には「青色申告」と「白色申告」の2種類の申告方法があります。どちらを選ぶかによって、手続き上の手間や申告書類の種類などに違いが出てきますので、各申告方法のメリットデメリットについてご紹介したいと思います。

3-1.白色申告のメリット、デメリット

まずは白色申告からご紹介したいと思います。白色申告は、事前に税務署に届け出を出す必要がなく、一部の例外を除いて帳簿類を厳密に作成する必要がないため、青色申告に比べ手間がかからない申告手法として今まで紹介されてきました。しかし、平成26年分からは、記帳や帳簿等の保存が義務付けられ、収入金額や必要経費などの日々の取引を記帳し、それに関連する請求書などの書類の保存が必要になりました。さらに、後述の通り、青色申告であれば翌年以降に損失を繰越せたり特典が多くついていますが、白色申告にはこれらの特典がありません。よって、現在では白色申告のメリットはほぼなくなってきてしまっていると言っていいでしょう。基本的には所得の大小にかかわらず、青色申告を選択することをおすすめします。ただし、副業等で確定申告する場合には青色申告できない場合もあるため、詳細は税務署の方に相談してみると良いでしょう。

図2:白色申告、青色申告のメリット、デメリット(※クリックすると拡大画像が閲覧できます。)

3-2.青色申告のメリット、デメリット

続いて、青色申告についてご紹介したいと思います。青色申告にて確定申告をするには、事前に税務署へ「所得税の青色申告承認申請書」を提出しなければなりません。また、最高65万円の青色申告特別控除を受けるためには「複式簿記」の形式で帳簿を作成する義務が課せられます。(複式簿記の詳細については別記事「【これで分かる!】複式簿記とは?全貌と詳細を徹底解説」も合わせて読んでいただければと思います。)また、必要な帳簿や決算書も白色申告に比べ多くなります。これらの手続きの面倒さから、「青色申告は難しくてやりきれない」と敬遠されがちなのですが、その代わりに白色申告とは比較にならないほど多くのメリットが設けられています。

青色申告の最大のメリットは「青色申告特別控除」になります。この控除を受けるためには、複式簿記形式で記帳し、「貸借対照表」を完成させて確定申告をする必要がありますが、それで最高65万円もの控除が認められています。現在では、会計ソフトなどを使えば、一見難しそうに見える複式簿記での帳簿作成がスムーズにできるようになっているので、是非挑戦してみてください。主要なクラウド型会計ソフトについては別記事「【最新版】クラウド型会計ソフトを45項目で徹底的に比較!」で紹介しているので合わせて読んでみてください。

また、「青色事業専従者」も大きなメリットの一つです。「青色事業専従者」とは何かを簡単に説明すると、従業員として働いた家族に支払う給与が必要経費にできます。白色申告でも「事業専従者」は認められていますが、配偶者で86万円、その他の家族で50万円と上限が決められています。家族に支払った給与額をそのまま必要経費にできる青色申告のほうが得なのは明らかでしょう。

さらに「30万円未満の固定資産を一度に経費化できる」というのも青色申告ならではの特典になります。パソコンなどの10万円を超える備品は「固定資産」と呼ばれ、通常は何年かに分けて少額ずつ経費とする「減価償却」という形で処理しなければなりません。しかし、青色申告であれば、30万円未満の固定資産は購入年に全額一括で経費にすることができます(ただし、1年間の合計金額は300万円が上限です。)

経費として認められる支出が多くなれば所得は低くなり、それだけ節税につながりますから、これらの青色申告のみの特典は大きなメリットと言えるでしょう。ただし、青色申告で確定申告するためには、前述の通り、事前に税務署に対して「青色申告承認申請書」を提出している必要があります。そして、この青色申告承認申請書を提出できる所得の種類は3種類に限定されています。それは「事業所得」「不動産所得」「山林所得」になります。これら以外の所得の場合には、そもそも青色申告を選択することはできません。例えば副業で臨時収入が入ったとしても大抵「雑所得」等に分類されるため、青色申告することができません。あとは、そもそも副業をしている人は、開業届けを出さないとこの「青色申告承認申請」を提出することができないため、副業をしている人で青色申告をしたい場合には、まず開業届けを提出しましょう。副業で開業届けを出す必要があるのかについては、別記事「副業で開業届を出す必要はあるの?【徹底解説】」に書いてますので、こちらも合わせて読んでみてください。

ちなみに青色申告できる所得とできない所得は下記の通りです。

<青色申告ができる所得>

- 事業所得:小売業、サービス業、農業、デザイナー、ライターなど事業による収入

- 不動産所得:マンションやアパート、貸地、駐車場などの賃料による収入

- 山林所得:山林を伐採したり、立木のままで譲渡することによる収入

<青色申告ができない所得>

- 給与所得:サラリーマン等が勤務先から受け取る給与や賞与

- 退職所得:サラリーマン等の退職金など退職に係る収入

- 譲渡所得:土地、建物、ゴルフ会員権などの譲渡による収入

- 配当所得:株の配当金や投資信託の分配金などによる収入

- 利子所得:預貯金や公社債の利子などによる収入

- 一時所得:競馬などギャンブルの払戻金や生命保険の一時金など

- 雑所得:どれにも該当しない所得(年金、作家以外の人の原稿料など)

4.確定申告に必要な書類

続いて、確定申告に必要な書類について紹介していきたいと思います。

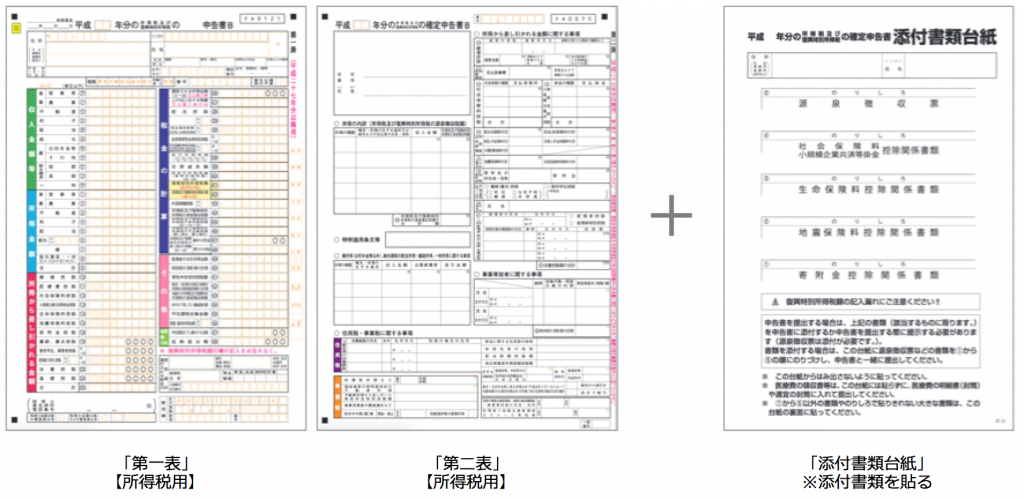

4-1.「申告書A」と「申告書B」のどちらを使う?

確定申告書には「申告書A」と「申告書B」の2種類が存在し、「申告書A」は、「給与所得」「雑所得」「配当所得」「一時所得」のみで、なおかつ予定納税額がない人が使える申告書です。例えば、確定申告をする会社員(医療費控除や住宅ローン控除等を受ける人)や公的年金を受け取っている人などがこちらの「申告書A」を使うケースがあります。それ以外の人たちは、基本的には「申告書B」を使います。個人事業主やフリーランスなどの所得は事業所得になるので、「申告書B」しか使うことができません。

4-2.「第一表」と「第二表」は皆が提出する必要がある

「申告書B」は、「第一表」と「第二表」、そして「添付書類台紙」が一つのセットになっています。第一表と第二表は、それぞれが複写式の2枚組になっていて、1枚目が「所得税用」、2枚目が「自分の控え用」です。税務署に提出するのは第一表と第二表の1枚目と添付書類台紙の合計3枚になります。

2枚目は自分の控え用ですが、税務署に提出したときに受け取りの確認印を押してもらってから保管するようにしましょう。郵送で手続きを済ませる人は、提出書類と一緒にこの控えと「返信用封筒」を入れておくと、受付印を押して返送してくれます。このとき返信用封筒に切手を貼っておくのを忘れないでください。

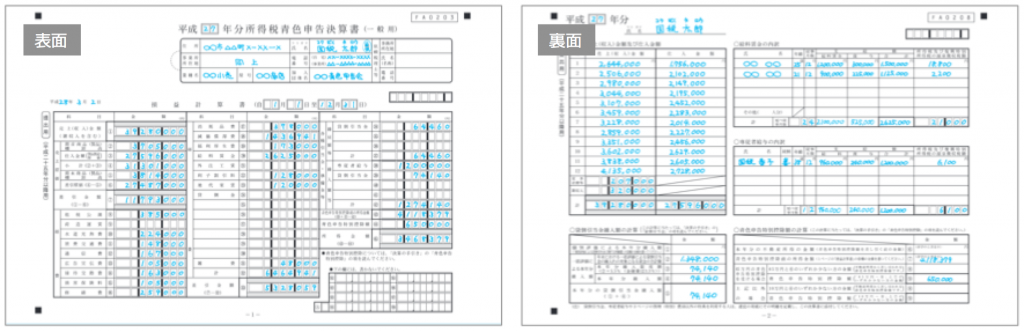

図3:申告書B(B様式)

<提出するもの>

<保管しておくもの>

4-3.「第三表」は「分離課税」される所得のある人が使うもの

確定申告書の「第三表」は、株式の売買益などの「分離課税」される所得のある人が使うものです。分離課税とは、他の所得と合算せずに、その所得単体に課税されるものです。申告書の第一表と第二表のほかに、この第三表にも必要事項を記入して税務署に提出します。

4-4.「第四表」は原則として青色申告者だけが使えます

「第四表」については、青色申告者の特典である「赤字の繰り越し」を行う際に使います。個人事業主として事業が赤字になってしまった場合に、第四表を作成して添付すれば、赤字を翌年以降に繰越せます。「第四表」を使うことができるのは、特定居住用財産の譲渡損失を除き、次に該当する青色申告者になります。

<第四表を使える青色申告者の対象>

- 単純に所得金額が赤字の人

- 災害や盗難によって資産に損害を受け、「雑損控除」として所得金額から引いたら赤字になる人

- 前年からの繰越損失額を控除すると赤字になる人

4-5.「第五表」は修正申告が必要な人が使う

第五表は、確定申告をしてから申告内容に間違いがあったり、所得税の額が増えるときに使用します。例えば、売上として計上しなければいけないものがあったのに計上し忘れたときや、経費にならないものを経費としていたたきなどです。ちなみにこのような確定申告のことを「修正申告」といいます。

4-6.青色申告者は「青色申告決算書」、白色申告者は「収支内訳書」を提出

「申告書B」以外にも、確定申告のときに提出しなければならない書類があります。それが、「青色申告決算書」と「収支内訳書」です。

「青色申告決算書」は、青色申告で確定申告をする際に必要な書類で、表裏の用紙2枚からなります。「収支内訳書」は、白色申告で確定申告をする際に必要な書類で、こちらも表裏1枚の用紙です。

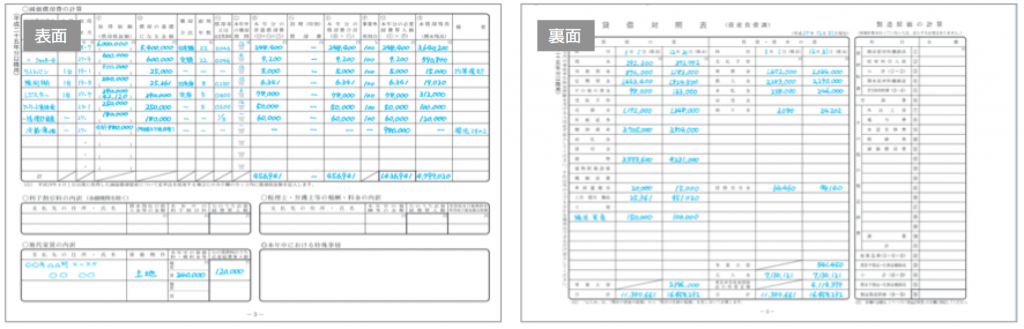

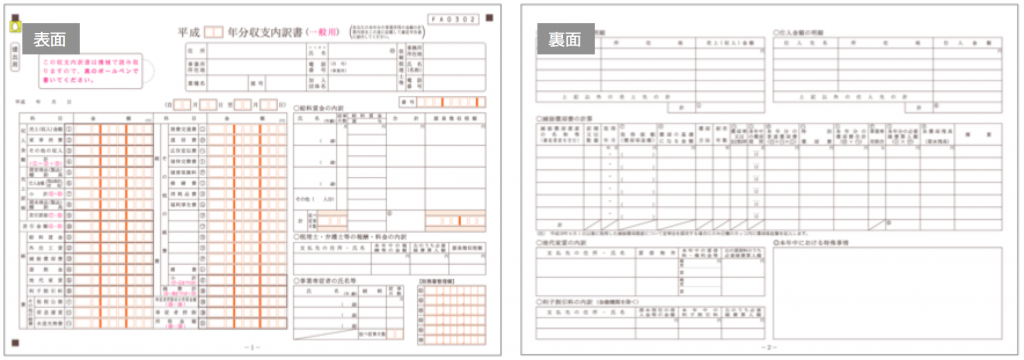

図4:青色申告決算書

<1枚目>

<2枚目>

図5:収支内訳書

各申告書類の書き方の詳細については、また別記事にて書きたいと思います。

5.まとめ

今回は、確定申告の概要についてまとめてみましたが、いかがでしたでしょうか?確定申告は、なかなかとっつきにくく、面倒だと思う方も多いと思いますが、確定申告対象者であれば、これは義務ですので、しっかり理解して期限までにちゃんと確定申告するようにしましょう。また、確定申告書類の書き方等の詳細については別記事にて書きたいと思います。この記事が、これから確定申告が必要になる人たちにとって少しでもお役に立てば嬉しいです。

<確定申告の効率化を図るために>

こんな確定申告をスムーズに簡単に楽にやりたいというのは、確定申告者の誰もが思うことです。そんな確定申告の効率化を実現してくれるのが会計ソフトだったりするのですが、その中でも最近主流になりつつある「クラウド型会計ソフト」は非常に便利です。

クラウド型会計ソフトは、銀行やクレジットカードやその他Webサービス等と連携して自動で取引データを読み込んでくれるため記帳の手間がかなり省けますし、自動で確定申告書類も作成してくれます。私も使っていますが、以前に比べ、帳簿付けや確定申告にかかる時間が1/10程度になりました。下記に主なクラウド型会計ソフトをご紹介しますので、参考にしていただければと思います。どのソフトも無料でいろいろ試せます。

1.freee

>【公式サイト】確定申告ソフト | クラウド会計ソフト freee

freeeは、2013年3月にfreee株式会社からリリースされたクラウド会計の先駆けとも言えるシェアNo.1の「クラウド型会計ソフト」です。簿記の知識がなくても帳簿付けや確定申告ができてしまうというコンセプトのもと開発されているため初心者に非常に使いやすい会計ソフトと言えるでしょう。

2.MFクラウド会計・確定申告

>【公式サイト】会計・確定申告ソフト「MFクラウド会計・確定申告」

MFクラウド会計・確定申告は、2014年2月に株式会社マネーフォワードからリリースされた「クラウド型会計ソフト」です。クラウド型会計ソフトの中では最も多くのクレジットカードやその他Webサービスと連携しており、一括で最大50の仕訳を登録できる等、効率化を進めるにあたって便利な機能が豊富です。

3.やよいの青色申告 オンライン

やよいの青色申告オンラインは、2014年1月に会計ソフトの大御所、弥生株式会社からリリースされた「クラウド型会計ソフト」です。インストール型の会計ソフト「弥生会計」が連続18年売上No.1という会計ソフトの大御所中の大御所がfreeeからは少し遅れましたがリリースしたクラウド型会計ソフトですから安定感は確かなものがあります。

<おすすめ記事>